S'adapter à la hausse des risques d'inondation

Une analyse des solutions d'assurance pour le Canada

Un rapport du Groupe de travail sur l'assurance contre les inondations et d'aide à la relocalisation du Canada (août 2022)

Table des matières

- Glossaire général

- Glossaire des termes d'assurance

- Acronyms

- Sommaire exécutif

- 1. Introduction

- 2. La gestion des risques d'inondation au Canada

- 3. Risque et dommages causés par les inondations au Canada

- 4. Analyse de l'équité et de la vulnérabilité sociale

- 5. Élaboration d'options politiques pour le Canada

- 6. Résultats de l'analyse des modèles

- 7. Discussion

- 8. Principales constatations

- 9. Conclusion et voie à suivre

- 10. Annexes

- 10.1 Annexe A – Diagramme du Groupe de travail et liste des membres de l'organisation

- 10.2 Annexe B – Pratiques exemplaires en matière de relocalisation stratégique

- 10.3 Annexe C – Méthodologie de la cartographie des inondations

- 10.4 Annexe D – Modèles paramétriques

- 10.5 Annexe E – Aperçu détaillé des paramètres des options d'assurance à haut risque chiffrées

Remerciements

Ce rapport n'aurait pas été possible sans le partenariat et l'engagement de tous les membres du Groupe de travail sur l'assurance contre les inondations et d'aide à la relocalisation. Ces personnes dévouées représentant les provinces et les territoires, le gouvernement fédéral et le secteur privé, ont travaillé sans relâche dans des délais serrés pour collaborer sur les divers éléments qui ont abouti à ce travail complexe.

Le Groupe de travail tient à remercier les nombreuses personnes et organisations qui ont largement contribué à ce rapport. Les chercheurs Dr Jason Thistlethwaite et Dr Daniel Henstra de l'Université de Waterloo, ainsi que les actuaires en chef Dr Mathieu Boudreault de l'Université du Québec à Montréal et Dr Michael Bourdeau-Brien de l'Université Laval ont tous fourni leur temps et leur expertise pour faire avancer ce travail. Le Groupe de travail tient également à remercier les communautés autochtones et les personnes dont les points de vue sur ces sujets ont contribué à façonner les conclusions pour leurs contributions, et remercie Kuwingu-neeweul Engagement Services pour leur aide dans le cadre de cet engagement. Partners for Action a également contribué à aider le Groupe de travail à comprendre les principales considérations relatives à la réinstallation. Le Groupe de travail tient également à remercier le Dr Daylian Cain, maître de conférences à la Yale School of Management, pour son expertise dans l'identification des idées du domaine de l'économie comportementale.

Finalement, le Bureau d'assurance du Canada a été un partenaire important dans cette entreprise dès les premières étapes de la planification, aidant à coordonner la participation du secteur privé aux travaux du Groupe de travail et, avec les nombreux partenaires de l'industrie, fournissant des commentaires réfléchis et constructifs sur chaque élément d'analyse.

Lettre d'introduction du Comité des responsables du Groupe de travail

10 juin 2022

Rob Stewart

Sous-ministre de Sécurité publique Canada

269, avenue Laurier Ouest

Ottawa ON K1A 0P8

Romy Bower

Président et chef de la direction

Société canadienne d'hypothèques et de logement

700, chemin Montréal

Ottawa ON K1A 0P7

Chers Rob Stewart et Romy Bowers,

Au nom du Groupe de travail sur l'assurance contre les inondations et d'aide à la relocalisation (le Groupe de travail), nous sommes heureux de vous présenter le point culminant de notre travail dans le rapport ci-joint : S'adapter à la hausse des risques d'inondation : Une analyse des solutions d'assurance pour le Canada.

Comme vous le savez tous les deux, les inondations au Canada sont plus fréquentes, plus graves et entraînent des répercussions croissantes sur le plan social, du logement, de l'environnement et de l'économie. Les coûts des catastrophes liées aux inondations sont à un niveau record et devraient continuer d'augmenter, exacerbés par le changement climatique et le développement continu dans les zones à haut risque. Il s'agit d'un défi complexe qui doit être relevé avec de multiples solutions interconnectées et qui nécessite une collaboration entre les partenaires de l'ensemble de la société.

Dans sa lettre de mandat de décembre 2021 au ministre de la Protection civile, le premier ministre du Canada a réaffirmé l'engagement du gouvernement fédéral à faire avancer les travaux sur l'une de ces solutions : offrir une assurance contre les inondations abordable aux résidences dans les zones à haut risque qui ne peuvent actuellement pas accéder à ce type de protection. Au cours des dix-huit derniers mois, le Groupe de travail, sous notre direction en tant que comité des directeurs, a entrepris ce travail complexe en collaboration avec les gouvernements fédéral, provinciaux et territoriaux, l'industrie de l'assurance, des représentants autochtones, les municipalités, des universitaires, des consultants, des chercheurs et des experts en actuariat. Nous sommes particulièrement reconnaissants des efforts inlassables des membres du Groupe de travail provincial/territorial, fédéral et de l'industrie (liste complète des membres à l'annexe A du rapport) qui ont consacré leur temps, leur énergie et leur expertise à ce travail.

Ce rapport présente les faits et l'analyse fondée sur des données probantes de divers universitaires, actuaires, chercheurs et membres du Groupe de travail. Le Groupe de travail a apporté une variété de compétences à ce travail, y compris une gamme d'expériences techniques, politiques et opérationnelles, et bien que les membres individuels n'aient pas tous l'expertise nécessaire pour apporter leur contribution dans chaque domaine de manière égale, tous les efforts ont été faits pour accueillir et inclure tous les points de vue. Le rapport ne vise pas à représenter un consensus universel parmi toutes les organisations et tous les professionnels engagés dans le processus, mais à fournir les informations fondamentales recueillies par le Groupe de travail pour faire progresser une solution nationale d'assurance contre les inondations au Canada.

Bien que des progrès importants aient été réalisés dans le cadre de ce rapport, la collaboration et l'engagement continus de toutes les parties prenantes seront nécessaires pour que celles-ci puissent exercer leur rôle juridictionnel et mener à bien ce projet. Cela aidera à mieux protéger les Canadiens et à faire en sorte que le risque d'inondation soit au premier plan pour le logement, les collectivités, l'industrie et les gouvernements, alors que nous nous efforçons de bâtir un avenir plus résilient.

Cordialement,

Comité des directeurs

Groupe de travail sur l'assurance contre les inondations et d'aide à la relocalisation

Trevor Bhupsingh

Sous-ministre adjoint

Secteur de la gestion des urgences et des programmes

Sécurité publique Canada

Amy Graham

Assureure principale

Vice-présidente Amériques

Swiss Reinsurance Company

Dave Peterson

Sous-ministre adjoint

Rétablissement après catastrophe communautaire

Gestion des urgences, Colombie-Britannique

Steven Mennill

Chef du changement climatique

Société canadienne d'hypothèques et de logement

Jordan Brennan

Vice-président

Développement des politiques

Bureau d'assurance du Canada

Helen Collins

Directrice (par intérim)

Direction des programmes municipaux et de l'analytique

Ministère des Affaires municipales et du Logement

Gouvernement de l'Ontario

Glossaire général

- Aléa

- Phénomène, événement physique ou activité humaine susceptible d'occasionner des pertes en vies humaines ou des blessures, des dommages aux biens, des perturbations sociales et économiques ou une dégradation de l'environnement.

- Atténuation

- Activités visant à réduire les impacts de catastrophes pour protéger la vie, les biens et l'environnement, et pour réduire les risques physiques et les perturbations économiques. REMARQUE : L'atténuation comprend des mesures d'atténuation structurelles (par exemple, la construction de canaux évacuateurs et de digues) et des mesures non structurelles (par exemple, les codes du bâtiment, l'aménagement du territoire et les incitatifs en matière d'assurance). La prévention et l'atténuation peuvent être abordées de façon indépendante, ou d'une manière qui intègre l'une à l'autre.

- Besoin impérieux de logement

- Les ménages qui occupent un logement qui est inférieur à l'une des normes d'adéquation, de taille ou d'abordabilité du logement et qui devraient dépenser 30 % ou plus de leur revenu avant impôt pour payer le loyer médian du marché local alternatif sont considérés comme ayant un besoin impérieux de logement.

- Canadien/ne

- Ce terme est utilisé de manière informelle à travers ce rapport pour signifier toute personne résidant au Canada.

- Catastrophe

- Événement qui se produit lorsque la manifestation d'un danger affecte une collectivité d'une façon qui dépasse ou qui accable sa capacité à faire face à la situation et qui peut causer un préjudice grave à la sécurité, à la santé et au bien-être de la population, ou endommager les biens ou l'environnement.

- Décile

- Chacun des dix groupes égaux en lesquels une population peut être divisée selon la distribution des valeurs d'une variable particulière.

- Exposition

- Les personnes, les biens, les systèmes ou d'autres éléments présents dans les zones dangereuses qui sont ainsi soumis à des pertes potentielles. Les ensembles de données d'exposition pour les inondations comprennent des données de localisation et des informations détaillées sur la propriété (par exemple, la présence d'un sous-sol dans une structure résidentielle).

- Gestion des risques

- Recours à des politiques, à des pratiques et à des ressources pour analyser, évaluer et contrôler les risques pour la santé, la sécurité, l'environnement et l'économie.

- Gestion des urgences

- Ensemble des activités et des mesures visant la gestion des risques de catastrophes de toute nature et couvrant les dimensions de la prévention et l'atténuation, la préparation, l'intervention et le rétablissement.

- Infrastructures essentielles

- Ensemble de processus, des systèmes, des installations, des technologies, des réseaux, des biens et des services nécessaires pour assurer la santé, la sûreté, la sécurité ou le bien-être économique des Canadiens ainsi que le fonctionnement efficace du gouvernement.

- Inondation (pluviale, côtière, fluviale)Note de bas de page 1

-

- Pluvial

- Inondation temporaire par l'eau de terres normalement sèches, généralement causée par des précipitations extrêmes, et pas nécessairement à proximité de plans d'eau. Les inondations pluviales sont courantes dans les zones urbaines où l'eau s'accumule temporairement en raison de la quantité de précipitations entrant dans une zone qui ne peut être éliminée par infiltration dans le sol et évacuée par les infrastructures (par exemple, les égouts pluviaux).

- Fluvial

- Inondation temporaire par l'eau de terres normalement sèches adjacentes à une rivière ou un lac et causée par les précipitations, la fonte des neiges, les niveaux d'eau élevés dans les lacs, les vagues, les ondes de tempête, les blocages de cours d'eau, y compris les embâcles, la défaillance des travaux d'ingénierie, y compris les barrages, ou d'autres facteurs.

- Côtière

- Inondation associée à un littoral défini le long d'un océan. Elle peut être due à une combinaison de marées hautes, d'ondes de tempête, de vagues, d'élévation du niveau de la mer et d'inondations fluviales.

- Intervention

- Activités entreprises pendant ou immédiatement avant ou après une catastrophe pour en gérer les conséquences et minimiser la souffrance et les pertes. REMARQUE : Les activités d'intervention comprennent la communication d'urgence au public, la recherche et le sauvetage, l'assistance médicale en situation d'urgence, l'évacuation, etc.

- Outils de politique du secteur financier

- Outils à la disposition des gouvernements fédéral, provinciaux et territoriaux en matière de réglementation du secteur financier. Ceux-ci peuvent inclure des mesures susceptibles d'avoir une incidence sur certains aspects de l'assurance, notamment la normalisation des polices d'assurance, les règles régissant l'offre, la souscription ou l'achat d'assurance (y compris, mais sans s'y limiter, les exigences en matière d'assurance et d'hypothèque), entre autres.

- Préparation

- Activités entreprises avant une catastrophe pour être prêt à y réagir et à en gérer les conséquences. REMARQUE : Les activités de préparations comprennent des plans d'intervention d'urgence, des ententes d'assistance mutuelle, l'inventaire des ressources et des équipements, des programmes de formation et des exercices, ainsi que l'éducation du public.

- Prévention

- Activités visant à éliminer les impacts de catastrophes pour protéger la vie, les biens et l'environnement, et pour éviter les perturbations économiques. REMARQUE : La prévention et l'atténuation comprennent des mesures d'atténuation structurelles (par exemple, la construction de canaux évacuateurs et de digues) et des mesures non structurelles (par exemple, les codes du bâtiment, l'aménagement du territoire et les incitatifs en matière d'assurance). La prévention et l'atténuation peuvent être abordées de façon indépendante ou d'une manière qui intègre l'une à l'autre.

- Propriétaires à risque élevé

- Pour le calcul des coûts de certains modèles d'assurance plus tard dans ce rapport, les « propriétaires à risque élevé » seront définis comme les propriétaires qui dépassent un seuil de prix défini pour la couverture des dommages attendus : lorsqu'une prime d'assurance contre les inondations coûterait plus de 0,1 % de la couverture (par exemple, 300 $ pour une police de 300 000 $).

- Réduction des risques de catastrophes

- Concept et pratique visant à réduire les risques de catastrophe par l'analyse et la gestion systématiques des divers facteurs à l'origine des catastrophes.

- Relocalisation stratégique

- La relocalisation stratégique, également appelée retrait géré, est le déplacement délibéré de personnes, de bâtiments et d'infrastructures hors des zones où il existe une forte probabilité de subir des dommages graves et/ou répétitifs en raison d'un aléa. La relocalisation stratégique contribue à la réduction des risques de catastrophe en éliminant efficacement les risques dans une zone donnée en retirant les biens et les actifs exposés au risque le plus élevé d'impact répété des aléas.

- Résidence

- Les concepts de résidences, de foyers, de ménages et de logements sont utilisés de manière interchangeable dans le présent rapport et sont considérés comme synonymes. Les propriétés actuellement couvertes par ce rapport comprennent des structures résidentielles appartenant à des particuliers, quel que soit leur type ou leur utilisation, et pour lesquelles aucune autre forme de couverture d'assurance (commerciale, agricole, locataire, de copropriété) ne s'applique.

- RésilienceNote de bas de page 2 Note de bas de page 3 Note de bas de page 4

- La résilience est la capacité d'un système, d'une communauté ou d'une société exposée à des aléas à résister, absorber, répondre, s'adapter, se transformer et se remettre des effets d'un aléa de manière opportune et efficace, notamment par la préservation et la restauration de ses structures ou éléments essentiels de base et ses fonctions par le biais de la gestion des risques.

- Rétablissement

- Activités visant à restaurer ou rétablir les conditions à un niveau acceptable après une catastrophe. REMARQUE : Les activités de rétablissement comprennent le retour des évacués, l'aide psychologique pour les victimes traumatisées, la reconstruction, l'évaluation des répercussions économiques et l'aide financière.

- Risque

- Combinaison de la possibilité qu'un aléa donné se produise et des conséquences potentielles pouvant y être associées. Le risque découle de la vulnérabilité, de la proximité ou de l'exposition aux aléas, lesquelles exercent une influence sur la possibilité de subir des effets négatifs.

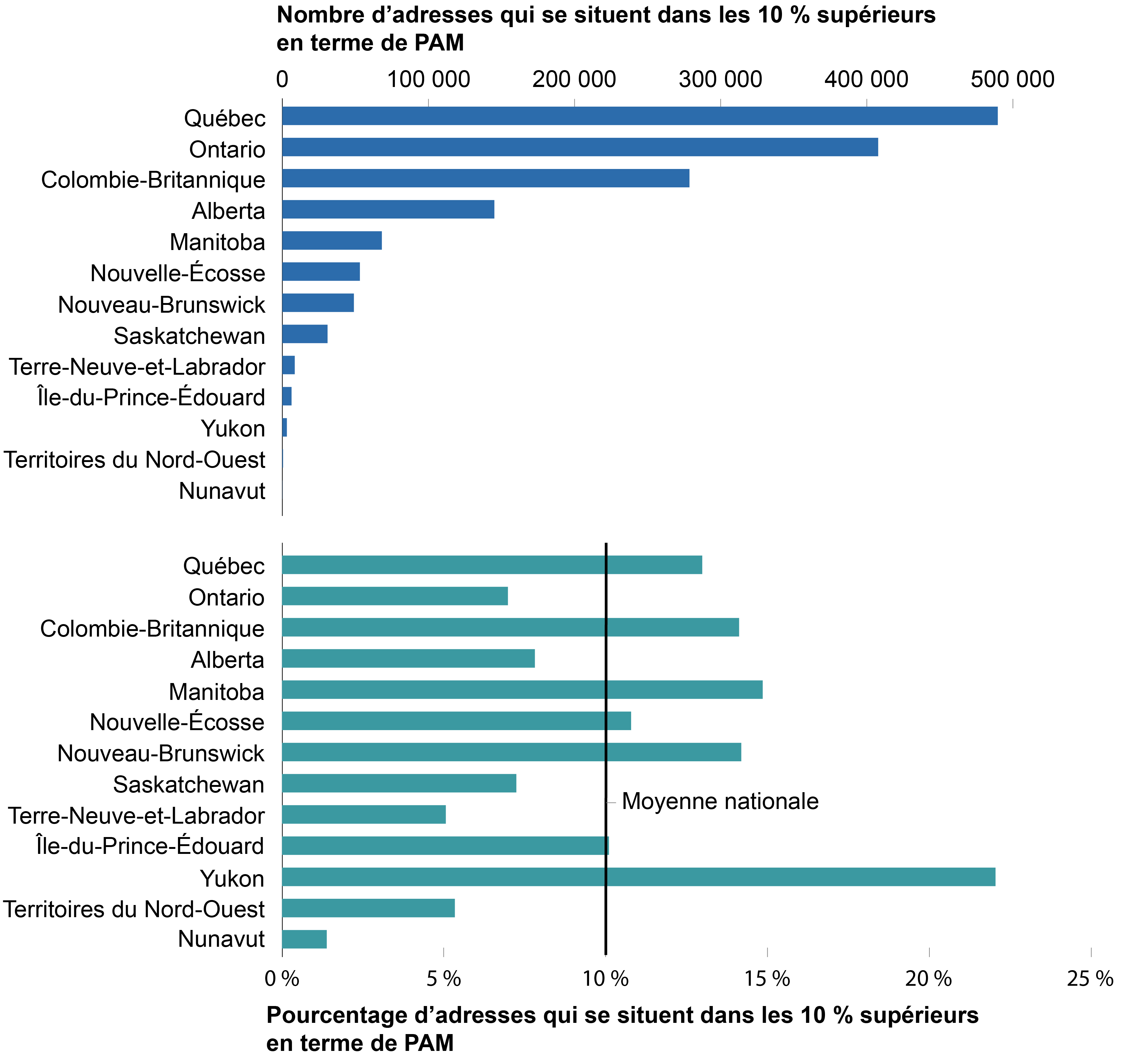

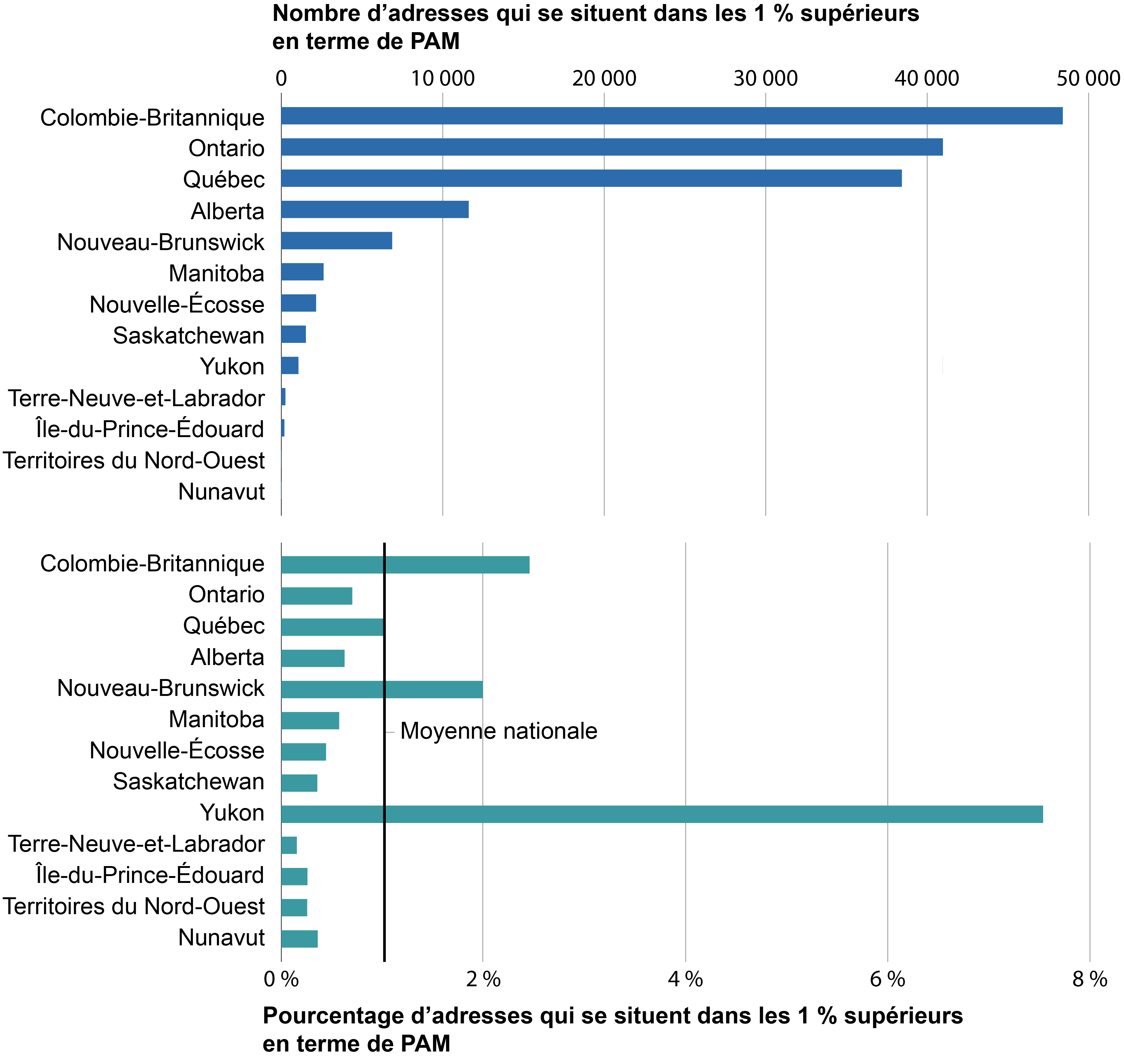

- Risque élevé d'inondationNote de bas de page 5

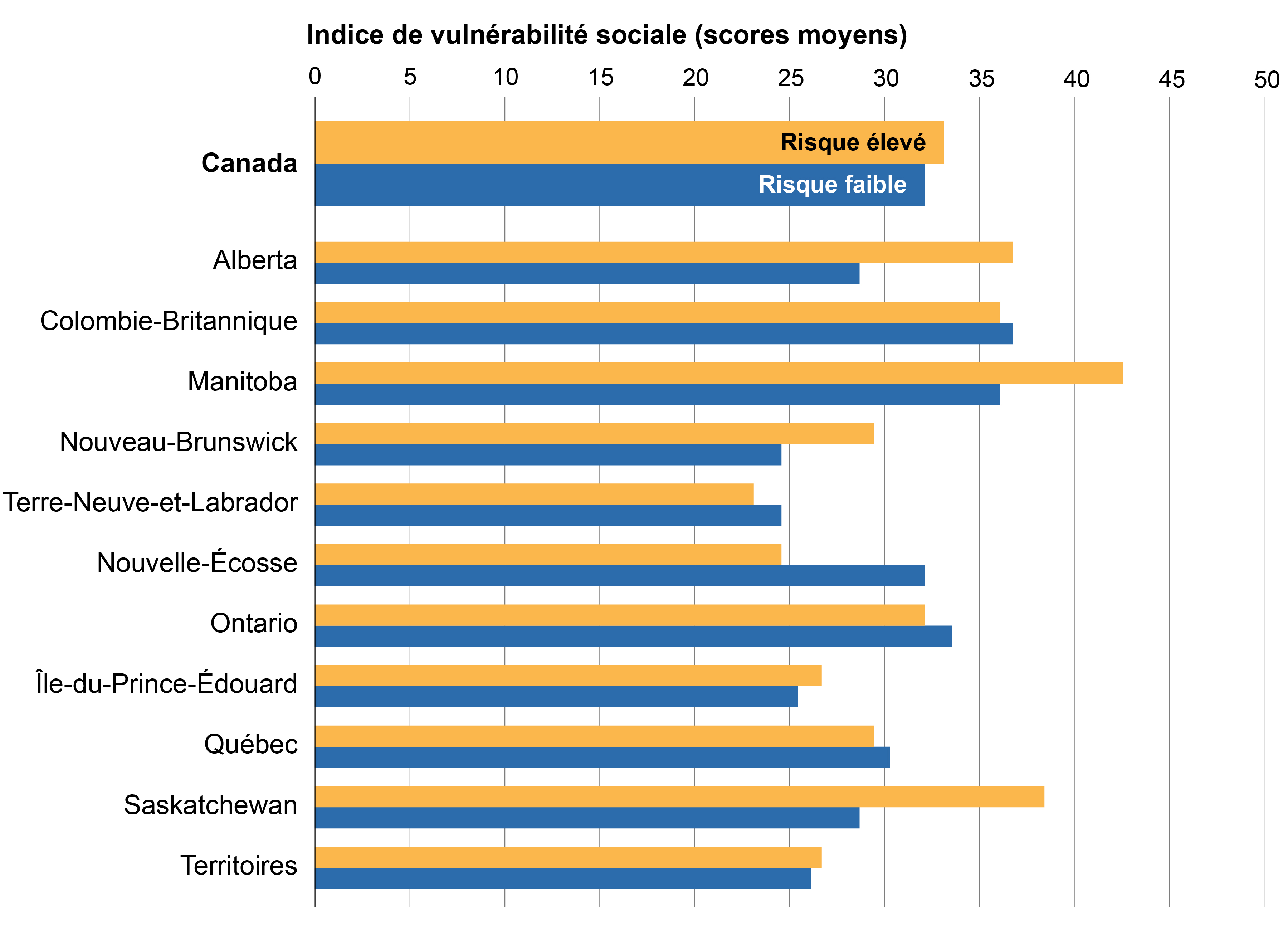

- La définition de zones à haut risque d'inondation peut se faire différemment selon l'intention finale. Les méthodes couramment utilisées, y compris l'application de la période de retour de 1/100 ans (ou probabilité de dépassement annuel) donnent une indication de l'étendue de certains types d'inondations, mais pas des dommages qu'elles peuvent causer. Pour capturer le risque attendu et inclure un plus large éventail de types d'inondations, il est nécessaire de combiner les données sur les aléas et l'exposition dans des paramètres tels que la perte annuelle moyenne (PAM) attendue au niveau de la propriété. Aux fins des travaux sur la vulnérabilité sociale de ce rapport et des estimations des dommages à l'échelle du Canada, le risque élevé est noté comme les 10 % supérieurs du risque, par PAM (le risque le plus élevé est le 1 % supérieur).

- Tous risques

- Une approche de gestion des urgences qui cherche à traiter de manière globale les vulnérabilités exposées à la fois par les aléas et les catastrophes d'origine naturelle et humaine. Cette approche augmente l'efficacité en reconnaissant et en intégrant des éléments communs de gestion des urgences à tous les types de dangers, puis en complétant ces éléments communs avec des sous-composantes spécifiques aux dangers pour combler les lacunes uniquement au besoin. En évaluant les risques associés à tous les aléas de manière intégrée, les efforts peuvent être largement efficaces pour réduire la vulnérabilité des personnes, des biens, de l'environnement et de l'économie.

- Urgence

- Situation présente ou imminente requérant des actions rapides et coordonnées touchant des personnes ou des biens pour protéger la santé, la sécurité ou le bien-être des personnes ou pour limiter les dommages aux biens ou à l'environnement.

- Viabilité

- Aux fins du présent rapport, la viabilité fait référence à la faisabilité des modèles d'assurance dans le contexte canadien global, tout en atteignant les objectifs stratégiques établis par le Groupe de travail.

- Vulnérabilité

- Condition, ou ensemble de conditions, résultant de facteurs ou de processus physiques, sociaux, économiques et environnementaux qui prédisposent une collectivité, ou une propriété, à subir des effets néfastes des aléas. REMARQUE : La vulnérabilité peut fluctuer dans le temps et représente une mesure de l'état de la situation et des moyens dont dispose une collectivité, ou une propriété, pour limiter les effets des aléas ou y faire face.

Glossaire des termes d'assurance

- Assurance contre les inondations terrestres

- Couverture d'assurance pour fournir une protection contre les pertes physiques directes associées à l'inondation de surface, y compris le refoulement d'égout dû à l'inondation.

- Assurance habitation

- Un type d'assurance de biens qui couvre une résidence privée. Une telle assurance fournit généralement une protection pour les structures et le contenu contre une gamme de périls (de nature à la fois naturelle et technique). Elle protège également le preneur d'assurance de certains problèmes de responsabilité et couvre les frais de subsistance en cas de perte d'utilisation de la propriété. Selon le type de police souscrite (« Étendue » ou « Risques de base/désignés » au bas de l'échelle, à « Complète » ou « Tous risques » à l'extrémité premium ou de luxe), les polices d'assurance habitation au Canada offrent souvent une couverture pour un éventail de périls liés aux conditions météorologiques et non liés aux conditions météorologiques.

- Avenant

- Un avenant peut être utilisé pour ajouter des couvertures optionnelles. Les avenants sont un langage contractuel utilisé pour ajouter, supprimer, exclure ou autrement modifier la couverture d'assurance.

- Couverture

- L'assurance offerte par la police.

- Déductible

- Le montant d'une réclamation d'assurance dont l'assuré est responsable et que l'entreprise déduit pour le paiement. La franchise peut être un montant en dollars, un pourcentage de chaque réclamation ou un pourcentage basé sur le montant assuré.

- Exclusion

- Ce qui est expressément éliminé de la couverture d'une police d'assurance.

- Facteur de charge de la prime

- Les coûts supplémentaires qui doivent être ajoutés aux pertes annuelles moyennes d'une propriété pour calculer le prix de la prime d'une police d'assurance. Les facteurs de chargement pour ce rapport incluent des coûts tels que : les coûts d'exploitation de l'assurance, la marge de sécurité (couvrant les pertes de l'assureur lorsqu'elles sont plus élevées que prévu), les taxes sur les primes et le niveau accru d'avantages pour les consommateurs de frais de subsistance supplémentaires.

- Frais de subsistance supplémentaires

- Les frais supplémentaires occasionnés par l'impossibilité de demeurer dans un logement endommagé par une inondation, un incendie ou un autre risque assuré.

- Inondation de surface

- Lorsque l'eau coule par terre et s'infiltre dans les bâtiments par les fenêtres, les portes et les fissures.

- Offre obligatoire

- Que ce soit par règlement ou par exigence contractuelle, les assureurs vendant un produit spécifique doivent offrir une couverture spécifique à tout consommateur souhaitant acheter leur produit.

- Participation/achat obligatoire

- Une obligation pour les propriétaires de souscrire à une assurance, généralement par réglementation gouvernementale de diverses activités économiques.

- Perte annuelle moyenne

- La perte annuelle moyenne, ou PAM, est le coût des dommages dus aux inondations, exprimé en dollars par an, qui devrait se produire chaque année, moyenné sur le long terme. Bien que la PAM fournisse une base utile pour calculer les primes d'assurance annuelles, il est important de noter que la moyenne peut masquer le fait que les pertes sont souvent négligeables la plupart des années et peuvent être catastrophiques lorsqu'une inondation importante se produit.

- Plafonnement (sur les primes d'assurance)

- Une limite supérieure du prix de la prime qui est facturée au consommateur par l'assureur afin de maintenir des prix abordables. L'utilisation de plafonds signifie qu'une certaine quantité de risque au-dessus du plafond de la prime est absorbée par une autre entité, les assurés, ou financée à l'externe.

- Réassureur

- Une compagnie d'assurance spécialisée dans la couverture des compagnies d'assurance pour les pertes importantes et/ou catastrophiques. La réassurance est un mécanisme de transfert de risque entre une compagnie d'assurance et un réassureur qui accepte le risque.

- Refoulement d'égout

- Perte ou dommage causé par le rejet, le refoulement ou la fuite d'eau d'un conduit d'égout (puisard, siphon de sol intérieur, ou fosse septique).

- Regroupement

- Le fait de regrouper certains périls au sein d'une police d'assurance (pourrait inclure différents périls d'inondation ou pourrait signifier de regrouper les périls d'inondation avec d'autres périls naturels, selon les choix de conception des polices d'assurance).

- Risque extrême

- Les inondations à risque extrême sont celles dont la probabilité d'occurrence est faible, telles que les inondations dépassant la période de retour de 1 en 1000 ans. Les risques extrêmes sont intrinsèquement rares, mais peuvent causer des dommages importants dans les zones de forte exposition. De tels événements n'auraient probablement pas été capturés à l'aide d'estimations de pertes annuelles historiques ou individuelles étant donné la période relativement courte de tenue de registres historiques complets des événements d'inondation précédents.

- Risque résiduel

- Risque qui subsiste après la mise en œuvre des mesures d'atténuation ou de transfert des risques. Lors de l'examen des modèles d'assurance, le risque résiduel peut être considéré comme le montant du risque financier pour lequel les propriétaires ne sont pas assurés, soit parce qu'ils ne sont pas assurés, soit qu'ils sont sous-assurés (assurés avec une couverture insuffisante pour leur risque).

Acronyms

- AAFCC

- Accords d'aide financière en cas de catastrophe (programme fédéral)

- AFCC

- Aide financière en cas de catastrophe

- APN

- Assemblée des Premières Nations

- BAC

- Bureau d'assurance du Canada

- BD

- Bloc de dissémination

- CR

- Comité des responsables

- DR

- Division de recensement

- ETF

- Équipe de travail fédérale

- ETI

- Équipe de travail de l'industrie

- ETPT

- Équipe de travail des provinces et des territoires

- FPT

- fédéral/provincial/territorial

- FSS

- Frais de subsistance supplémentaire

- GRI

- Gestion des risques d'inondation

- GT

- Groupe de travail

- GU

- Gestion des urgences

- IVSo

- Index de vulnérabilité Social

- KES

- Services de mobilisation Kuwingu-neeweul

- LGU

- Loi sur la gestion des urgences

- OBNL

- Organisations à but non lucratif

- PAIR

- Projet d'assurance contre les inondations et d'aide à la relocalisation

- PAM

- Perte annuelle moyenne

- PAMA

- Perte annuelle moyenne assurée

- PDA

- Probabilité de dépassement annuel

- PNAC

- Programme national d'atténuation des catastrophes

- RCAANC

- Relations Couronne-Autochtones et Affaires du Nord Canada

- RDM

- Ratio de dommages moyens

- RMR

- Revenu médian régional

- SAC

- Services aux Autochtones Canada

- SCHL

- Société canadienne d'hypothèques et de logement

- SP

- Sécurité publique Canada

Sommaire exécutif

Les inondations sont la source des catastrophes les plus courantes et les plus coûteuses au Canada. Afin qu'une inondation (le risque d'inondation) puisse causer une catastrophe, elle doit affecter une collectivité d'une façon qui dépasse sa capacité à faire face à la situation (l'exposition et la vulnérabilité). Les tendances récentes exacerbent à la fois le risque d'inondation ainsi que l'augmentation de l'exposition et de la vulnérabilité du Canada face aux inondations. Les changements climatiques devraient accroître la fréquence, la gravité et la variabilité de tous les types d'inondations (pluviales, fluviales et côtières) au cours des prochaines décennies. En même temps, l'exposition du Canada aux inondations augmente en raison de l'augmentation des logements, du développement des infrastructures et de la concentration des biens dans les zones sujettes aux inondations. Enfin, la complexité de la société canadienne avec ses caractéristiques uniques liées à notre histoire et à notre système de gouvernance, à notre démographie et à notre relation avec les communautés autochtones peut perpétuer la vulnérabilité et l'inégalité face aux répercussions des catastrophes. Ces tendances continueront de se conjuguer pour augmenter le coût financier des inondations pour la société canadienne dans les années à venir.

Jusqu'à récemment, les catastrophes au Canada étaient généralement gérées au moyen de mesures réactives pendant l'intervention et immédiatement après les événements majeurs. Toutefois, en se fondant sur les leçons durement tirées des catastrophes à grande échelle survenues au cours des deux dernières décennies, les gouvernements fédéral, provinciaux et territoriaux (FPT) se sont orientés vers une vision plus holistique et stratégique de la gestion des urgences. Une vision qui met l'accent sur la réduction proactive des risques et une meilleure reconstruction à long terme afin d'accroître la résilience de la société canadienne aux catastrophes futures.

Pour les inondations, un élément clé de ce changement consiste à reconnaître la puissance et l'efficacité des outils d'atténuation et d'autres outils de réduction des risques, comme la relocalisation stratégique et l'utilisation des infrastructures naturelles, pour aider à gérer les impacts des inondations et mieux protéger les Canadiens. Il est tout aussi important de veiller à ce que les Canadiens aient accès à l'aide financière dont ils ont besoin à la suite d'une catastrophe afin de se rétablir, de persévérer et de s'adapter à l'avenir.

L'assurance est un outil qui peut offrir une couverture financière plus prévisible et complète aux Canadiens touchés par les inondations. De plus, en envoyant un signal de prix sur les niveaux réels de risque d'inondation, l'assurance peut aider à encourager les comportements de réduction des risques dans l'ensemble de la société. Toutefois, pour être équitable et efficace, l'assurance contre les inondations doit être facilement accessible et abordable pour tous les Canadiens. Cela doit être vrai pour les régions les plus exposées aux inondations et pour les Canadiens les plus vulnérables aux répercussions négatives des inondations. Toutefois, le marché actuel ne couvre pas les Canadiens vivant dans des zones à haut risque, ce qui crée une lacune en matière de protection et rend l'assurance contre les inondations, sous sa forme actuelle, inefficace pour gérer les risques d'inondation.

Un Groupe de travail chargé d'explorer des solutions d'assurance

Le gouvernement du Canada a mis sur pied le Groupe de travail sur l'assurance contre les inondations et d'aide à la relocalisation (le « Groupe de travail ») afin de trouver une solution durable à la hausse des coûts liés aux inondations. Le Groupe de travail a mené ses travaux en collaboration avec des partenaires du gouvernement du Canada, des gouvernements provinciaux et territoriaux, de l'industrie de l'assurance et d'autres intervenants préoccupés par le risque croissant d'inondations au Canada. Les travaux du Groupe de travail comprenaient une mobilisation ciblée avec des universitaires, des Inuits, des Métis et des Autochtones vivant hors réserve, ainsi que d'autres organisations. Services aux Autochtones Canada et l'Assemblée des Premières Nations ont entrepris également une initiative complémentaire explorant les besoins des Premières Nations en matière d'assurance contre les inondations résidentielles.

Les travaux du Groupe de travail ont comporté plusieurs phases de travail interconnectées et simultanées. Au début, six objectifs de politique publique ont été co-créés et approuvés par les représentants FPT pour orienter l'exploration et fournir un cadre d'évaluation pour évaluer plus tard la viabilité des accords d'assurance :

- Fournir une indemnisation financière adéquate et prévisible aux résidents des zones à risque élevé.

- Incorporer des signaux de prix fondés sur le risque et d'autres leviers qui favorisent une utilisation des terres adaptée aux risques, une atténuation des risques ainsi qu'une meilleure résilience face aux inondations.

- Être abordable dans les zones à haut risque, en tenant compte des populations marginalisées, vulnérables ou diverses.

- Offrir une couverture largement accessible aux personnes à risque élevé dans toutes les régions.

- Optimiser la participation des résidents des zones à risque élevé.

- Offrir un bon rapport qualité-prix aux gouvernements et aux contribuables.

S'appuyant sur les objectifs de la politique publique, les premières phases du projet comprenaient des examens des politiques, des recherches universitaires approfondies, une analyse des études de cas internationales, une analyse de vulnérabilité sociale axée sur les données et une mobilisation avec les gouvernements FPT, l'industrie de l'assurance, les universitaires et les communautés autochtones. Le Groupe de travail, par l'entremise de Sécurité publique Canada, a également élaboré l'analyse des risques d'inondation et des dommages la plus robuste jamais effectuée au Canada. Enfin, la recherche sur les politiques et les données sur les risques d'inondation ont constitué les intrants de la phase finale de l'analyse actuarielle nécessaire pour aider à quantifier les coûts des quatre différents modèles d'assurance examinés par le Groupe de travail.

Une base de partage des données probantes pour la prise de décisions

Le présent rapport est un exposé des faits et constitue le résultat des efforts du Groupe de travail. Le rapport vise à fournir une compréhension commune des éléments de preuve et des informations nécessaires à la mise en œuvre d'arrangements viables en vue d'une approche nationale de l'assurance contre les inondations, avec des considérations particulières pour la relocalisation stratégique éventuelle des personnes à risque extrême.

L'achèvement de ce rapport ne signifie pas que les membres du Groupe de travail sont unanimes sur tous les points. Lorsque les membres du Groupe de travail ont relevé des différences précises sur des questions de fond, ils ont eu l'opportunité de rédiger des exposés de position d'opinion dissidente afin de faire connaître leurs points de vue, mais tout en permettant des progrès rapides conformément aux opinions de la majorité ou à l'équilibre des preuves, dans des délais serrés. À ce titre, le rapport est le fruit d'un partenariat dévoué entre tous les membres du Groupe de travail afin d'explorer des solutions d'assurance contre les inondations réalisables et durables et de fournir des considérations relatives à la relocalisation stratégique concernant ce problème coûteux et dévastateur.

Le rapport décrit les données probantes à partir desquelles un régime d'assurance et des stratégies de relocalisation pourraient être élaborés. Il vise à articuler l'interaction entre les objectifs de politique publique et les caractéristiques du régime d'assurance. Les modèles d'assurance analysés dans ce rapport ont été conçus pour mettre en évidence les forces et les faiblesses relatives des différentes approches, mais n'avaient pas pour but d'indiquer les coûts, les paramètres et la logistique exacts qui seraient appliqués lors de la mise en œuvre. Le rapport, par sa conception, ne recommande ni ne préconise officiellement un modèle particulier plutôt qu'un autre. Cela a été fait ainsi parce que tous les modèles explorés offrent des compromis précis entre les objectifs de politique publique, et que la décision concernant les concessions les plus appropriées relève en fin de compte de la compétence des gouvernements FPT. De même, les options politiques et la conception des programmes de relocalisation dépassent la portée de ce travail. Le présent rapport offre aux lecteurs des renseignements simples et fondés sur des données probantes qui fournissent un terrain d'entente pour appuyer la prise de décisions en temps opportun.

Principales constatations du Groupe de travail

Les travaux du Groupe de travail ont porté sur la compréhension du paysage à risque du Canada, l'analyse de la vulnérabilité sociale dans les zones à risque élevé d'inondation, l'examen des options d'assurance contre les inondations et l'étude de la façon dont la relocalisation pourrait accroître la viabilité. Les principales constatations sont résumées ici :

Risque d'inondation actuel

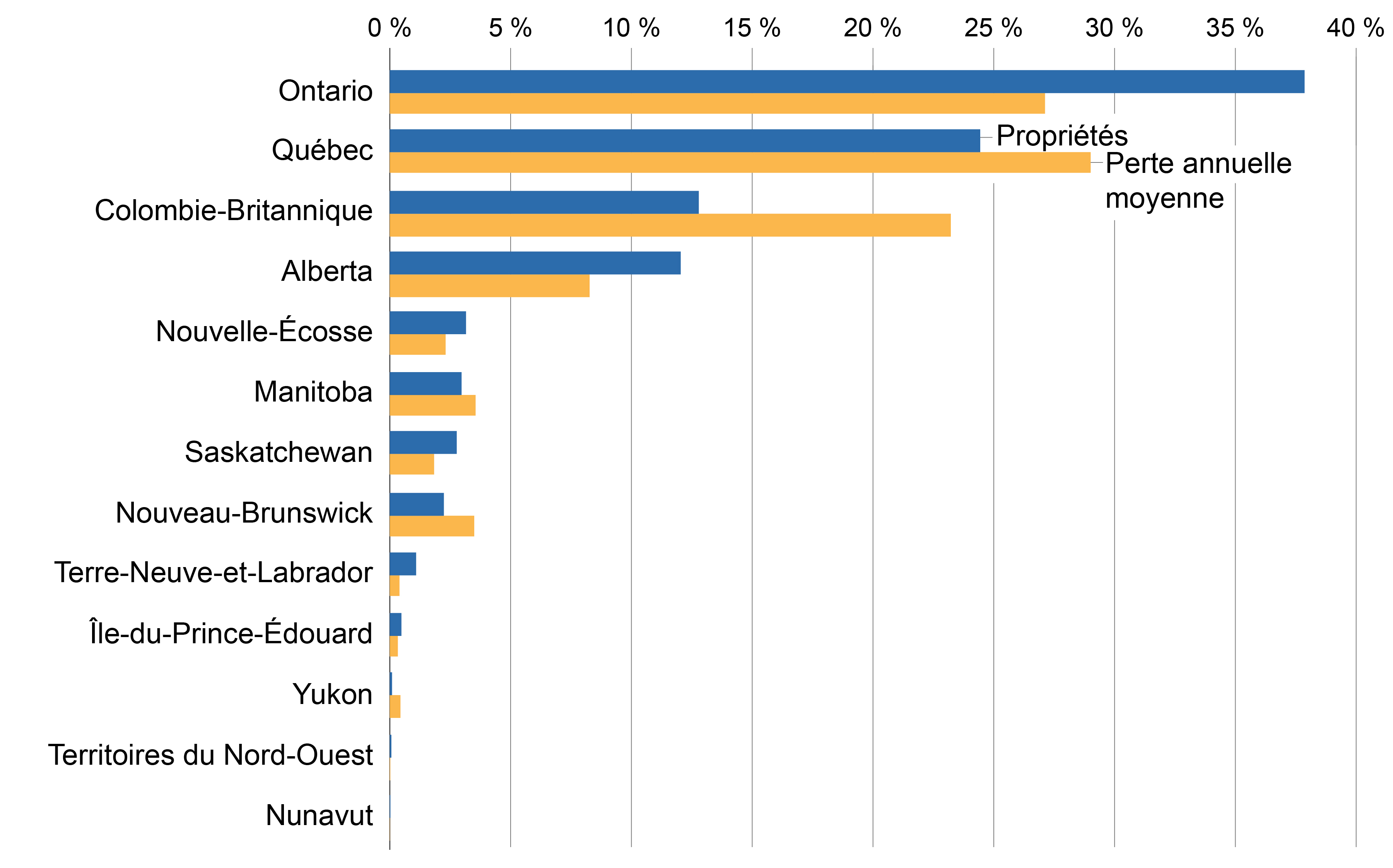

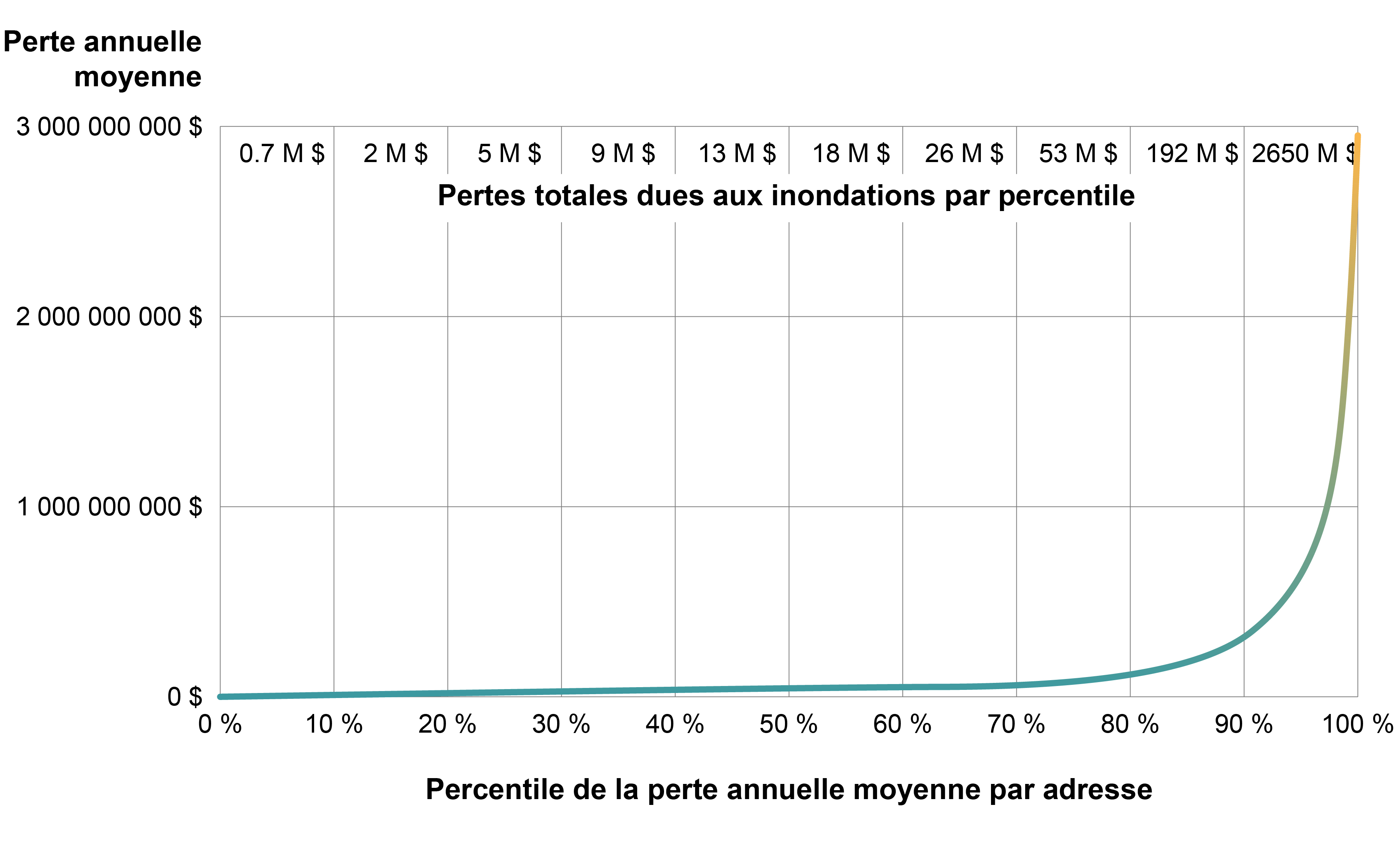

- Le risque d'inondation résidentielle au Canada est estimé à un total de 2,9 milliards de dollars par année

Ce montant, nettement plus élevé que les estimations précédentes, comprend les effets des événements de « risque extrême » plus importants et reflète des estimations plus précises du nombre de résidences et des dommages prévus (en fonction des données de 2020). - La grande majorité des risques d'inondation sont concentrés dans une petite quantité des maisons à risque élevé

Sur les 2,9 milliards de dollars, 89,3 % sont concentrés dans les 10 % des maisons les plus à risque. 34,1 % sont concentrés dans le 1 % des maisons à risque le plus élevé.

Considérations en assurance

- Une certaine normalisation est nécessaire sur le marché

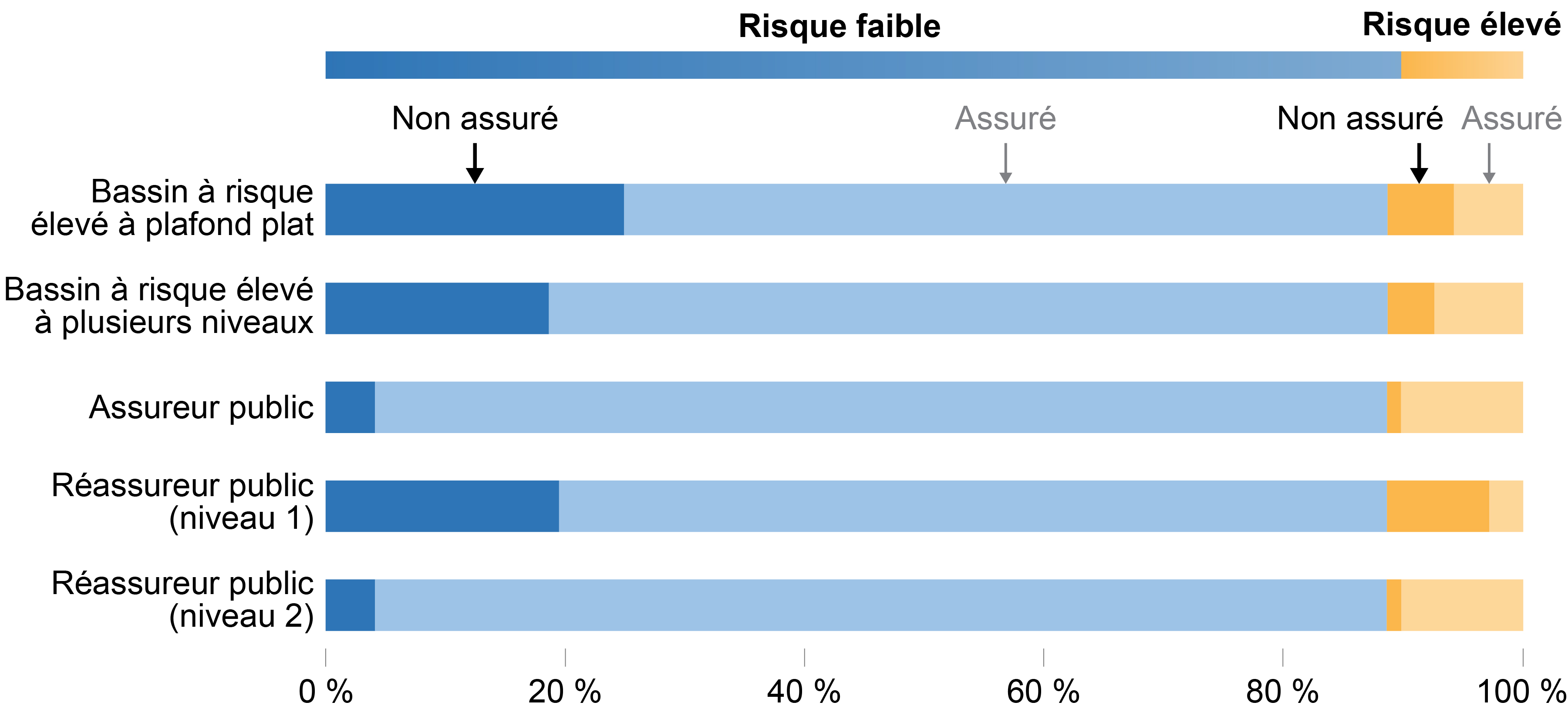

L'adoption d'un libellé clair et normalisé dans l'assurance contre les inondations réduit la confusion au sujet de la couverture et permet aux propriétaires de faire un choix plus éclairé. Rendre la couverture des inondations plus complète et transparente grâce au regroupement des produits de risque d'inondation est susceptible de rationaliser le processus de réclamation, améliorant à la fois les résultats financiers et la santé mentale après l'inondation. De plus, veiller à ce que les Canadiens ne soient pas sous-assurés par rapport à leur risque est une considération importante pour la conception de tout modèle d'assurance. - La participation est essentielle

Une solution d'assurance contre les inondations soigneusement conçue peut assurer une meilleure protection aux Canadiens, contribuer à un partage plus large des coûts et inciter à la réduction des risques. Cependant, si une telle solution doit remplacer l'aide financière gouvernementale pour les risques d'inondation résidentiels, il est essentiel de maximiser la participation à l'arrangement d'assurance par des mesures d'abordabilité, des incitatifs et/ou des mandats pour protéger les Canadiens. Sans ces interventions, les obstacles à l'assurance subsisteront, entraînant plus de risques pour les Canadiens vulnérables et les personnes vivant dans des zones à haut risque. - Une plus grande intervention du public comble davantage les lacunes en matière de protection, mais cela a un coût

Les coûts payés par les gouvernements visent à accroître le taux de participation et l'accessibilité financière. Ces coûts, examinés de manière isolée, peuvent sembler élevés, mais ils doivent être comparés à l'autre scénario, c'est-à-dire que les coûts sont assumés par les programmes publics d'AFCC ou deviennent la responsabilité de propriétaires non assurés ou sous-assurés. Il n'y a aucun scénario où ces coûts disparaissent sans des investissements importants pour éliminer ou réduire le risque.

Considérations relatives à la relocalisation

- La relocalisation des ménages les plus à risque a un rôle central à jouer dans la réduction des risques

Il est clair que relocaliser les propriétés à risque élevé et à perte répétée élimine le risque plutôt que de le transférer ou de l'atténuer, et peut avoir une incidence importante sur l'amélioration de la viabilité globale et la réduction des coûts des options d'assurance. En même temps, le caractère pratique de la relocalisation dans des zones connaissant déjà une pénurie de logements disponibles et abordables nécessite d'envisager les mesures d'atténuation en place. - La relocalisation doit être informée au niveau communautaire

Malgré les avantages évidents de la réduction des risques, la relocalisation est très complexe et peut avoir des impacts majeurs sur les ménages et les communautés. La décision est particulièrement importante pour les communautés autochtones ayant des liens étroits avec leur terre ancestrale et traditionnelle. Il est important que l'engagement sur la façon d'appliquer la relocalisation se produise tôt – entre les juridictions et avec les communautés – et offre aux communautés et aux résidents concernés la possibilité de fournir des commentaires, augmentant ainsi leur sentiment d'avoir un rôle à jouer et leur confiance dans le processus.

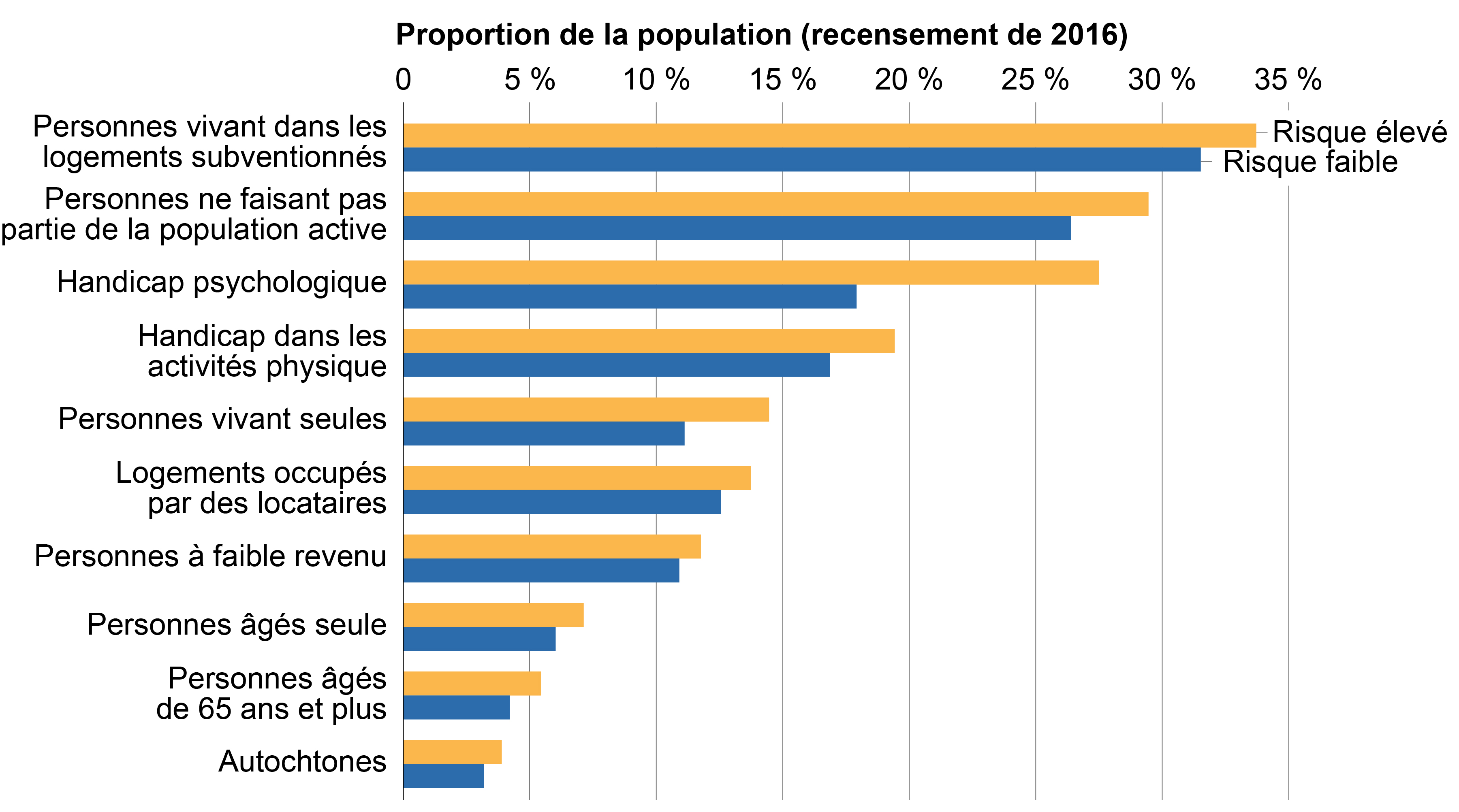

Considérations relatives à l'équité

- L'accessibilité financière des primes d'assurance contre les inondations est essentielle pour permettre un accès équitable

Sans mesures de soutien pour les groupes défavorisés sur le plan socioéconomique, tout programme où l'assurance est facultative exacerbera probablement leur exclusion et leur marginalisation. En ce qui concerne les modèles d'assurance obligatoire, il faut tenir compte des personnes et des communautés pour lesquelles l'assurance pourrait ne pas être une solution appropriée (par exemple, en raison d'arrangements différents en matière de propriété foncière ou de terres, ou pour ceux qui vivent dans une grande pauvreté). De plus, il peut être assez complexe de cibler les mesures d'abordabilité là où elles sont le plus nécessaires, et les considérations de faisabilité doivent être prises en compte dans la conception du modèle. - Les voies d'accès à l'assurance ne se limitent pas à l'argent

Un effort considérable est nécessaire pour éliminer les obstacles et soutenir l'accès à l'assurance, ce qui comprend la promotion d'une meilleure éducation financière en matière d'assurance, le renforcement des capacités au sein des organismes communautaires qui appuient le logement des populations vulnérables et la mise en place d'une solution à l'échelle nationale qui peut s'adapter aux contextes régionaux ou culturelsNote de bas de page 6. Les réalités de nombreuses communautés autochtones et nordiques exigent également un équilibre et une cohésion avec les initiatives connexes sur le logement, la pauvreté et la santé. Les politiques devraient viser à réduire de façon plus générale les répercussions des conséquences des inondations sur les personnes les plus vulnérables. - Les liens culturels des peuples autochtones avec l'eau et la terre doivent être respectés

Les connaissances, la culture et les perspectives des Autochtones sur le monde naturel doivent être respectées et reconnues comme fondamentales pour éclairer la façon dont tous les intervenants peuvent aborder la gestion des risques d'inondation (GRI) au Canada. Un engagement et un apprentissage plus poussés auprès des communautés, des gouvernements, des organisations et des personnes autochtones, y compris sous la forme de cercles de guérison et de partage, aideraient à faire en sorte que les initiatives de GRI soient éclairées par les voix autochtones.

Vivre avec l'eau

L'avenir prévisible laisse entrevoir que les Canadiens doivent apprendre à vivre avec l'eau. Pourtant, le pays ne peut pas le faire au détriment de la sécurité, de la responsabilité financière ou de l'équité.

Il ressort clairement de ce travail que des solutions d'assurance contre les inondations pour les zones à haut risque peuvent être conçues pour répondre aux objectifs de politique publique; toutefois, chaque modèle examiné comporte des compromis qui doivent être équilibrés. Il est également évident qu'étant donné l'ampleur des risques d'inondation au Canada, aucun des modèles d'assurance ne peut fournir une assurance abordable et être financièrement autonome, du moins à court terme. Même dans le cadre d'une transition à plus long terme (25 ans) vers une tarification fondée sur le risque, la viabilité financière continuera d'être mise à l'épreuve par l'inflation, la concentration importante d'actifs dans les zones inondables et les pressions à long terme liées aux changements climatiques.

Par conséquent, pour vivre avec l'eau, le Canada aura besoin de plus qu'une solution d'assurance pour faire face à son paysage de risques d'inondation. L'assurance doit être déployée en conjonction avec des informations, des investissements et des incitations à tous les niveaux qui sont conçus pour réduire les risques d'inondation. Ces éléments comprennent : l'amélioration de la cartographie des inondations et la sensibilisation du public aux risques d'inondation, la réduction des risques par toutes les parties prenantes, l'amélioration de la planification de l'utilisation des terres et des infrastructures construites et naturelles résilientes au climat. En outre, pour qu'une solution d'assurance soit efficace, le financement du plan de rétablissement fourni aux propriétés résidentielles pour les inondations par le biais de programmes FPT de financement des catastrophes devrait cesser ou être restructuré pour éviter de miner le système d'assurance. Il s'agit d'une étape importante vers l'alignement des responsabilités en matière de risques d'inondation.

Les conclusions de ce rapport visent à fournir aux gouvernements les bases nécessaires pour comprendre les différents leviers politiques et les considérations clés à prendre en compte dans la prise de décision, et pour s'assurer que toute solution d'assurance s'efforce à répondre efficacement aux objectifs politiques définis et à servir tous les Canadiens touchés par les inondations. En particulier, il est important d'envisager des options politiques qui tiennent compte des populations qui sont touchées de manière disproportionnée par les inondations et qui ont des niveaux de résilience plus faibles pour y faire face.

Pour continuer à faire avancer ce travail, il faudra une coordination et un engagement de la part de chaque partie prenante afin d'exercer son rôle juridictionnel et de développer une voie à suivre pour la mise en œuvre. Le défi collectif sera de ne pas laisser la perfection être l'ennemie du bien, empêchant ainsi la mise en œuvre d'une solution qui pourrait néanmoins améliorer considérablement le statu quo pour les Canadiens qui demeurent à risque élevé et qui continuent de subir des pertes énormes en raison des inondations de plus en plus fréquentes. Une nouvelle approche de l'assurance contre les inondations ne résoudra pas toutes les vulnérabilités aux inondations. Toutefois, avec un engagement ferme des parties prenantes et une action décisive, elle pourrait jouer un rôle important en donnant aux Canadiens les moyens de s'adapter aux risques d'inondation et en renforçant la résilience aux catastrophes dans l'ensemble de notre pays.

1. Introduction

À l'échelle mondiale, la fréquence, la gravité et les répercussions économiques des catastrophes naturelles augmentent. Parmi les facteurs de l'augmentation des répercussions des catastrophes, mentionnons l'évolution des tendances d'aléas naturels et l'exposition croissante des gens, des infrastructures et de l'environnement. Ces dernières années, l'écart entre les pertes assurées et les pertes économiques totales s'est également creusé de manière significative. En 2020, ce « déficit de protection » s'est creusé pour atteindre un record de 231 milliards de dollars au niveau mondial, avec environ 75 % des pertes potentielles dues aux catastrophes naturelles qui restent sous-assuréesNote de bas de page 7. Les conséquences se font déjà sentir partout au Canada, où les coûts des catastrophes ont augmenté de façon spectaculaire au cours des dernières années. Avant 1995, seulement trois catastrophes de l'histoire du Canada dépassaient les 500 millions de dollars (dollars de 2014), mais de 2013 à 2017, le Canada a enregistré des pertes liées aux catastrophes se chiffrant à 16,4 milliards de dollars. Avant 2009, les pertes assurées découlant des phénomènes météorologiques catastrophiques s'élevaient en moyenne à 400 millions de dollars par année. Depuis lors, la moyenne annuelle a atteint 1,4 milliard de dollarsNote de bas de page 8.

La trajectoire des tendances des catastrophes présente des risques importants pour la santé et le bien-être des Canadiens, de l'économie et de l'environnement naturel. Les gouvernements et d'autres intervenants doivent continuer de collaborer pour répondre aux répercussions croissantes des catastrophes. En 2019, les gouvernements fédéral, provinciaux et territoriaux (FPT) ont approuvé la Stratégie de sécurité civile pour le Canada : Vers un 2030 marqué par la résilience (Stratégie de sécurité civile), qui offre une vision stratégique à long terme pour la gestion des urgences au Canada, harmonisée avec le Cadre de Sendai pour la réduction des risques de catastrophe des Nations UniesNote de bas de page 9.

La Stratégie de sécurité civile vise à orienter les gouvernements fédéral, provinciaux et territoriaux et leurs partenaires respectifs (y compris les peuples autochtones, les municipalités, les collectivités et les particuliers, les organismes bénévoles et non gouvernementaux, le secteur privé, les propriétaires et exploitants d'infrastructures essentielles, les universités, et les bénévoles) pour renforcer la résilience par l'entremise de cinq secteurs d'intervention prioritaires :

- Améliorer la collaboration et la gouvernance dans l'ensemble de la société afin d'accroître la résilience.

- Mettre davantage l'accent sur la compréhension des risques de catastrophes dans tous les secteurs de la société.

- Se consacrer davantage aux activités axées sur la prévention des catastrophes et l'atténuation de leurs conséquences dans l'ensemble de la société.

- Améliorer les capacités et la collaboration en matière d'intervention en cas de catastrophe et stimuler le développement de nouvelles capacités.

- Renforcer les efforts de rétablissement en reconstruisant mieux de manière à minimiser les répercussions de futures catastrophes.

La priorité 3 prévoit comme résultat prioritaire que « les gouvernements FPT collaborent au développement d'options visant le partage du risque financier relié aux catastrophes », ce qui pourrait inclure « [la mobilisation du] secteur privé pour élaborer un modèle d'assurance contre les inondations privée et abordable pour l'ensemble de la population, y compris des mesures d'incitation claires pour l'atténuation des risques d'inondation ».

Au Canada, les récents efforts visant à réduire les risques de catastrophe se sont concentrés en grande partie sur les inondations, étant donné qu'elles sont la catastrophe naturelle la plus courante et la plus coûteuse. Au cours des dernières années, les inondations ont causé chaque année environ 1,5 milliard de dollars de dommages aux ménages, aux biens et aux infrastructures au Canada (environ 700 millions de dollars en pertes assurées et 800 millions de dollars en pertes non assurées), et les propriétaires sont responsables d'environ 75 % des pertes non assurées chaque annéeNote de bas de page 10 Note de bas de page 11. Plusieurs millions de maisons au Canada sont vulnérables aux inondations, et beaucoup de gens n'ont pas accès à une assurance adéquate pour se protéger. Ces ménages doivent compter sur leurs propres ressources ou sur une aide financière limitée de la part des gouvernements ou de groupes à but non lucratif pour se remettre des inondations, et cela ne suffit pas pour indemniser les pertes financières liées aux dommages.

Pour combler cet écart, le gouvernement du Canada a mis sur pied le Groupe de travail sur l'assurance contre les inondations et d'aide à la relocalisation (Groupe de travail) dans le but d'explorer des solutions viables en matière d'assurance dans les zones à risque élevé et des considérations pour la relocalisation éventuelle des maisons les plus à risque d'inondations répétées.

Le présent rapport présente les conclusions du Groupe de travail en résumant les résultats de deux années de recherche approfondie, d'analyse et de développement collaboratif entre les intervenants. Il jette les bases fondées sur des données factuelles et probantes en ce qui a trait au risque d'inondation au Canada, expose les paramètres des modèles d'assurance potentiels et donne un aperçu de l'impact de la relocalisation et de la réduction des risques afin d'éclairer la prise de décisions et la voie à suivre. De par sa conception, ce rapport ne recommande ni ne préconise officiellement un modèle particulier plutôt qu'un autre. Il en a été ainsi parce que tous les modèles explorés offrent des compromis spécifiques entre les objectifs de politique publique, et que la décision concernant les concessions les plus appropriées est en fin de compte du ressort des gouvernements FPT. De même, les options politiques et la conception des programmes de relocalisation dépassent le cadre de ce travail. Le Groupe de travail s'est efforcé de fournir aux lecteurs des informations simples, fondées sur des données probantes, qui offrent un terrain d'entente permettant de prendre des décisions en temps opportun.

Le présent rapport est organisé selon les sections suivantes :

La section 1 définit le contexte des risques d'inondation au Canada, décrit l'environnement multipartite, définit le problème et donne un aperçu du Groupe de travail sur l'assurance contre les inondations et d'aide à la relocalisation.

La section 2 définit plus en détail à quoi ressemble la gestion des risques d'inondation au Canada, et donne un aperçu de la relocalisation stratégique.

La section 3 décrit les leçons retenues au sujet des risques d'inondation, de l'exposition et des risques au Canada, qui constituent le fondement d'une grande partie de l'analyse à suivre.

La section 4 fournit une analyse sociodémographique ciblée des personnes et des régions vulnérables au Canada qui méritent d'être prise en considération dans le cadre de l'analyse des assurances et de la relocalisation.

La section 5 résume les recherches fondamentales sur les politiques qui sous-tendent les modèles proposés, y compris les conclusions d'un examen international, et présente les objectifs en matière de politique publique qui orientent les travaux du Groupe de travail.

La section 6 présente et décrit les quatre modèles qui ont été analysés, décrit les résultats de l'exercice d'établissement des coûts et fournit des résultats de haut niveau sur la relocalisation stratégique.

La section 7 fournit une discussion sur ce que le groupe de travail a appris pour chaque objectif stratégique et passe en revue les forces et les faiblesses générales des quatre modèles.

La section 8 fournit un résumé des principales conclusions du Groupe de travail.

La section 9 clôt le rapport en donnant un aperçu des prochaines étapes et de la voie collaborative à suivre.

1.1 Aperçu des risques d'inondation au Canada

Le concept de « risque » est souvent mal compris. Dans le contexte des catastrophes, le risque est la combinaison de la possibilité qu'une catastrophe donnée se produise et des conséquences qui y sont liées. Le risque découle de la vulnérabilité, de la proximité ou de l'exposition aux catastrophes, lesquelles exercent une influence sur la possibilité de subir des effets négatifsNote de bas de page 12. Par conséquent, le risque d'inondation combine le risque (eau de crue) avec ce qui est exposé à ce risque (p. ex., les personnes ou les biens) et fournit des renseignements sur les répercussions ou les conséquences subséquentes. Par exemple, l'augmentation prévue des précipitations extrêmes dues au changement climatique peut augmenter le risque d'inondation, car l'augmentation de la quantité d'eau prévue pendant les inondations, et si ces eaux de crue supplémentaires entrent en contact avec des actifs exposés, le risque global d'inondation augmente. De même, en augmentant l'exposition des personnes et des biens aux inondations en construisant des maisons dans les plaines inondables, le risque d'inondation augmente. Il est également possible de réduire le risque d'inondation en réduisant l'exposition physique des structures (par exemple, la relocalisation) ou la vulnérabilité des populations aux inondations (par exemple, en construisant des infrastructures plus résilientes). L'assurance contre les inondations est un mécanisme de transfert des risques financiers, tandis que la relocalisation stratégique est un moyen efficace d'éliminer l'exposition physique aux inondations.

Les types généraux d'inondations peuvent inclure les inondations fluviales, pluviales ou côtières, mais la façon dont ces différentes inondations se manifestent, parfois en combinaison, peut varier considérablement d'une région à l'autre. Les Rocheuses, par exemple, sont susceptibles de subir des inondations soudaines (augmentation très rapide des niveaux d'eau), alors que les inondations dans les Prairies peuvent parfois être anticipées des jours à l'avance, ce qui laisse plus de temps pour la préparation aux inondations. Dans d'autres régions, l'érosion causée par les ondes de tempête côtières et l'élévation du niveau de la mer sont un mécanisme important de pertes dues aux inondations.

1.2 Principaux facteurs de risque d'inondation au Canada

Croissance démographique et développement urbain

La densification et le développement du Canada dans les zones urbaines déjà exposées à d'importants risques d'inondation sont des facteurs principaux du risque d'inondation Note de bas de page 13. Bien que les inondations puissent avoir des effets dévastateurs sur les petites collectivités, le risque est plus concentré dans les grands centres urbains où les densités de population sont plus élevées, car ce sont les régions qui ont la croissance la plus rapide au pays et abritent plus de 70 % de la population canadienneNote de bas de page 14. De nombreuses villes canadiennes sont construites sur ou près des plaines inondables, et plus de 6,5 millions de Canadiens vivent le long des côtesNote de bas de page 15. L'exposition croissante aux sources de risque d'inondation contribue à la fréquence et aux conséquences économiques croissantes des inondations.

Au sein de zones de population concentrées, l'activité industrielle, les services, ainsi que le commerce et le développement prennent de l'ampleur, ce qui augmente la valeur des biensNote de bas de page 16. L'augmentation rapide du coût des inondations est en grande partie attribuable à une exposition croissante, entraînée par l'augmentation du nombre de personnes et de biens dans les zones à risque, ainsi qu'à la valeur croissante de ces biensNote de bas de page 17. Bon nombre des régions métropolitaines qui servent de pôles d'activités économiques du Canada sont très exposées aux risques d'inondation, notamment Toronto, Montréal et Vancouver, qui abritent également plus d'un tiers des CanadiensNote de bas de page 18. La concentration géographique des actifs est aggravée par la tendance croissante des maisons avec des sous-sols aménagés. Sans une adaptation, une atténuation des risques et un entretien suffisants des infrastructures vieillissantes, les aménagements dans les zones à risque continueront d'augmenter les coûts liés aux inondationsNote de bas de page 19.

Changements climatiques

Le climat du Canada se réchauffe deux fois plus rapidement que la moyenne mondiale et trois fois plus rapidement que dans le Nord. En raison de la taille et de la diversité géographique du Canada, les répercussions du réchauffement du climat sont inégalement réparties et varient considérablement d'une région à l'autre, ainsi qu'à l'intérieur d'une région. Certaines localités ont déjà commencé à ressentir les effets des changements climatiques sur les risques d'inondation par la modification des modèles de précipitations, les événements météorologiques extrêmes et l'élévation du niveau de la mer, mais les répercussions les plus importantes restent à venirNote de bas de page 20. Les projections climatiques mondiales et nationales prédisent des températures extrêmes, l'élévation du niveau de la mer, ainsi que la fréquence et l'intensité croissantes des événements météorologiques dans les décennies à venirNote de bas de page 21 Note de bas de page 22.

Les risques d'inondation liés au climat comportent plusieurs dimensions qui touchent toutes les régions du Canada. Les températures plus chaudes augmentent la probabilité et la magnitude d'événements de précipitations extrêmesNote de bas de page 23. Cela contribue au risque d'inondation pluviale, en particulier dans les zones urbaines qui ont des surfaces plus imperméables, comme la chaussée et le béton, et où les normes de conception pour les infrastructures vieillissantes existantes risquent de ne pas tenir compte de l'extrémité supérieure des précipitations extrêmes. Les pluies intenses peuvent également augmenter le risque d'inondation fluviale, surtout lorsque ces événements se produisent à la fin de l'automne ou au début du printemps, lorsque la présence d'un manteau neigeux et de terrains gelés entraîne un ruissellement plus important et plus rapide dans les cours d'eau et les rivières.

L'élévation du niveau de la mer le long de nombreux littoraux canadiens au cours des prochaines décennies augmentera le risque d'inondation côtière et d'ondes de tempête. On constate également un léger déplacement vers le nord des trajectoires de tempête au-dessus de l'océan Atlantique Nord et du Canada dans son ensembleNote de bas de page 24, ce qui pourrait accroître le risque d'ouragans et d'autres grands systèmes de tempête.

La chaleur extrême contribue également au risque d'inondation, mais plus indirectement : les périodes plus longues de températures plus élevées accroissent la probabilité et la gravité des feux de forêt et des sécheresses, qui détruisent la végétation et le sol, et réduisent ainsi la capacité des écosystèmes locaux à absorber l'eau. Lorsque ces événements sont suivis de périodes de pluies, le sol ne peut pas absorber autant d'humidité et le ruissellement augmente le risque d'inondation. C'est ce qui s'est produit lors des inondations de la rivière atmosphérique en Colombie-Britannique en 2021, où les chaleurs extrêmes ont exacerbé les feux de forêt plus tôt cette année-là et ont ainsi rendu les zones plus vulnérables aux inondations et aux glissements de terrainNote de bas de page 25.

En raison de la complexité considérable et de l'interconnexion des systèmes climatiques, il est difficile de prévoir le rythme exact de ces changements et encore plus difficile de déterminer les répercussions individuelles locales ou régionales. Bien qu'il y ait une certaine incertitude, le dernier rapport du Groupe d'experts intergouvernemental sur l'évolution du climat (GIEC) prévient qu'à mesure que les régions atteindront les points de basculement climatiques, la probabilité de répercussions locales graves et de conditions météorologiques sans précédent augmenteraNote de bas de page 26. Le GIEC a également noté que l'un des principaux risques en Amérique du Nord est l'augmentation des phénomènes météorologiques et climatiques extrêmes (y compris les précipitations), ainsi que l'aggravation des risques climatiques en cascade (par exemple, l'élévation future du niveau de la mer combinée aux ondes de tempête et aux fortes pluies augmentera les risques d'inondation) Note de bas de page 27. La façon dont le Canada subit les effets du climat extrême dépend non seulement des conditions extrêmes en soi, mais des facteurs socioéconomiques interdépendants qui contribuent à l'exposition et à la vulnérabilitéNote de bas de page 28.

1.3 Définir le problème

Les tendances récentes des principaux facteurs de risque d'inondation au Canada – changements climatiques, accroissement de la population, augmentation des logements, développement des infrastructures et concentration des biens dans les zones sujettes aux inondations – exacerbent à la fois le risque d'inondation ainsi que l'augmentation de l'exposition et de la vulnérabilité du Canada face aux inondations.

L'assurance est un moyen pour les Canadiens d'être couverts de manière prévisible et complète contre les dommages causés par les inondations. Lorsqu'elle fonctionne comme un marché mature et efficace, l'assurance envoie également un signal de prix sur les véritables niveaux de risque, répartit le fardeau financier entre les différents intervenants et peut encourager des comportements de réduction des risques dans l'ensemble de la société.

Pour être équitable et efficace, l'assurance contre les inondations doit être facilement accessible et abordable pour tous les Canadiens; cela doit être particulièrement vrai pour ceux qui vivent dans les zones les plus exposées aux inondations. Cependant, l'échec actuel du marché provient du fait que la couverture n'est offerte que dans les zones à risque faible ou moyen, ce qui crée une lacune en matière de protection et fait en sorte que la grande majorité des personnes exposées aux risques d'inondation au Canada ne sont pas assuréesNote de bas de page 29. Les zones à risque élevé représentent environ 90 % des risques d'inondation résidentiels au Canada (voir la section 3), ce qui fait que la plupart des coûts des dommages causés par les inondations sont à la charge des propriétaires et, en cas de catastrophe, relèvent des programmes gouvernementaux d'aide financière en cas de catastrophe. Par conséquent, dans les zones à haut risque, les propriétaires bénéficient d'une assurance gratuite (subventionnée par les contribuables) par le biais des programmes d'aide financière en cas de catastrophe, ou sont obligés de gérer le risque financier par eux-mêmes. Cette défaillance du marché est l'objet du travail du Groupe de travail : comment rendre l'assurance contre les inondations disponible et abordable pour les personnes vivant dans des zones à haut risque.

Au Canada, 90 % des risques financiers liés aux inondations de domicile visent les domiciles dont les risques d'inondation sont les plus importants, au 10e rang centile.

Coût élevé de l''assurance

Dans les zones à haut risque, le coût de l'assurance contre les inondations est trop élevé pour les Canadiens, si tant est qu'elle soit disponible, et surtout pour les ménages à faible revenu. Dans certaines régions, les primes d'assurance fondées sur le risque peuvent atteindre 10 000 à 15 000 $ ou plus pour les seuls avenants d'inondation, en plus des autres coûts d'assurance habitation. Le coût élevé des logements dans tout le pays constitue un obstacle supplémentaire pour les propriétaires qui ne peuvent pas se permettre de souscrire une assurance habitation contre les inondations. Le coût et la disponibilité de l'assurance peuvent également être affectés par des inondations récentes, en raison de changements matériels dans le risque, ou en raison de l'augmentation des coûts de fourniture de l'assurance/réassurance, ce qui peut conduire les compagnies d'assurance à augmenter les primes ou à retirer la couverture.

Faible sensibilisation aux risques

Les cartes d'inondation actuelles ou d'autres sources d'information sur les risques ne sont pas généralement disponibles ou facilement accessibles pour les propriétaires de maison à travers le pays, et le risque d'inondation n'a pas à être divulgué aux acheteurs potentiels de maison. La plupart des Canadiens vivant dans des zones à risque élevé ne sont pas conscients du risque d'inondation. Cela crée trois problèmes. Premièrement, lorsque l'assurance contre les inondations est disponible, les Canadiens peuvent ne pas l'acheter parce qu'ils ne connaissent pas leur niveau de risque d'inondation, ou ils peuvent supposer à tort que le risque d'inondation est couvert par l'assurance habitation standard. Deuxièmement, les propriétaires qui ont souscrit une assurance facultative contre les inondations peuvent ne pas avoir une protection suffisante pour le niveau de risque auquel ils font face. Malheureusement, ce n'est souvent qu'après un événement que les propriétaires découvrent qu'ils sont sous-assurés, voire non assurés pour leurs pertes. Troisièmement, une faible sensibilisation au risque signifie que les propriétaires sont moins susceptibles d'investir dans des protections au niveau de leur propriété contre les inondations, qu'ils aient ou non une assurance.

94 % des Canadiens qui vivent dans des secteurs à risque élevé ne connaissent toujours pas les risques d'inondation qui les concernent.

Source : Partenaires pour l'action. (2020). Voix canadiennes sur les risques d'inondations (anglais uniquement)

Incitations mal alignées

Le système actuel des programmes DFA financés par les contribuables FPT contribue à un risque moral à plusieurs niveaux. Au niveau des propriétaires, les DFA n'offrent aucune incitation à réduire les risques ou à souscrire une assurance. Au niveau des collectivités, les gouvernements locaux approuvent des décisions d'aménagement du territoire qui peuvent maintenir ou créer de nouveaux risques d'inondation, mais ils sont récompensés, ainsi que les promoteurs, par l'augmentation des prix de vente des propriétés et des recettes fiscales. Pendant ce temps, les niveaux de gouvernement FPT assument jusqu'à 90 % des coûts publics de récupération et de reconstruction en cas d'inondation. Aux niveaux régional et national, le partage des coûts du financement post-catastrophe n'incite pas les parties prenantes à différents niveaux à réduire les risques. La FRM et la réduction des risques par une structure d'incitation perverse : l'attente selon laquelle les gouvernements fourniront une aide financière post-catastrophe effectivement gratuite indépendamment des décisions de développement risquées réduit l'incitation pour les communautés et les individus à réduire leurs risques ou à chercher une protection financière par l'assuranceNote de bas de page 30 Note de bas de page 31.

1.4 Le groupe de travail sur l'assurance contre les inondations et d'aide à la relocalisation

Au début de 2018, le ministre de la Sécurité publique et de la Protection civile de l'époque a créé un Conseil consultatif sur les inondations dans le but de faire avancer la discussion nationale sur la GRI. Le Conseil consultatif a formé un Groupe de travail public-privé sur la gestion financière des risques d'inondation, coprésidé par Sécurité publique Canada et le Bureau d'assurance du Canada (BAC). En mai 2018, les ministres FPT responsables de la gestion des urgences ont demandé que le Groupe de travail s'inspire des pratiques exemplaires internationales pour élaborer des options conceptuelles de gestion des coûts financiers des propriétés résidentielles à risque élevé.

De 2018-2019, le Conseil consultatif a réalisé des progrès importants dans l'exploration d'idées portant sur l'assurance dans les zones à risque élevé, notamment en déterminant les principes clés, en effectuant un examen et une analyse exhaustifs de la documentation, et en définissant et en évaluant les options possibles pour une application au Canada. À la suite de cette exploration fondamentale, des travaux supplémentaires étaient nécessaires pour fournir aux gouvernements une version chiffrée du travail du Conseil consultatif, et une version qui analyse et intègre mieux les besoins des Canadiens vulnérables.

En novembre 2020, en fonction des directives du premier ministre, le ministre de la Sécurité publique et de la Protection civile et le ministre de la Famille, des Enfants et du Développement social ont mis sur pied le Groupe de travail canadien sur l'assurance contre les inondations et d'aide à la relocalisation (le « Groupe de travail ») dont le mandat était d'explorer des solutions d'assurance contre les inondations à faible coût pour les résidents des zones à risque élevé et d'envisager une relocalisation stratégique dans les zones les plus exposées aux inondations récurrentes. Le Groupe de travail a réuni des experts des ministères et organismes fédéraux, des ministères provinciaux et territoriaux, et des représentants de l'industrie de l'assurance, y compris le BAC, pour entreprendre ce travail.

Le Groupe de travail a également accordé la priorité à la mobilisation des collectivités autochtones par l'entremise de dialogues ciblés avec les collectivités, les organisations et les particuliers des Premières Nations hors réserve, des Inuits et des Métis. Les résultats de cet engagement sont inclus dans la section 4 de ce rapport. Parallèlement aux travaux du Groupe de travail, Services aux Autochtones Canada (SAC) a travaillé en partenariat avec l'Assemblée des Premières Nations (APN) à la création du Comité directeur sur les besoins des Premières Nations en matière d'assurance contre les inondations afin d'examiner le contexte unique des Premières Nations vivant dans les réserves. Les travaux de SAC-APN font partie d'un processus de travail distinct, mais simultané, dont les résultats aideront à éclairer les processus décisionnels FPT. Le Groupe de travail et le Comité directeur ont collaboré étroitement pour assurer l'harmonisation et la coordination de ces deux volets de mobilisation.

Composition et gouvernance

Le Groupe de travail était composé d'un groupe diversifié d'organisations, de secteurs et d'intérêts. Trois équipes de travail (fédérale, provinciale et territoriale, et industrielle) se sont réunies régulièrement tout au long du processus afin de collaborer à la conception, à l'analyse et aux résultats du travail. Un Comité principal composé de cadres supérieurs de chacune des équipes de travail a fourni l'orientation et la gérance du Groupe de travail, alors que Sécurité publique Canada a fourni le soutien administratif, logistique et analytique par l'entremise du Secrétariat du Groupe de travail (annexe A).

Méthodologie

Les travaux du Groupe de travail ont comporté plusieurs phases de travail interconnectées et simultanées sur une période de dix-huit mois. Cela a commencé par une recherche approfondie et de grande envergure sur les politiques qui comprenait des analyses d'études de cas, des revues de littérature, une évaluation des meilleures pratiques à l'étranger et localement, une analyse de la vulnérabilité sociale, des consultations avec des universitaires, un engagement avec les communautés autochtones et une collaboration avec l'industrie de l'assurance et les gouvernements FPT. Parallèlement, une équipe de données de Sécurité publique a cherché à calculer avec précision l'étendue des dommages prévus causés par les inondations à travers le Canada. À ce jour, leur travail constitue l'une des analyses de données sur les aléas et les risques d'inondation les plus solides jamais réalisées pour le pays. Enfin, les résultats combinés des politiques et des données sont devenus des intrants pour l'analyse actuarielle qui a quantifié les coûts et les paramètres de quatre modèles d'assurance différents. Les composants spécifiques des phases ci-dessus utilisées pour informer ce rapport comprenaient :

Établir la fondation

- Un consensus FPT sur les objectifs de politique publique pour encadrer le projet et ses résultats.

- Un lexique des termes clés pour les travaux du Groupe de travail.

Recherche sur les politiques

- Une revue détaillée de la littérature sur les approches internationales de l'assurance contre les inondations.

- Une évaluation des modèles internationaux d'assurance contre les inondations et de leur applicabilité au Canada.

- Une enquête spécialisée sur des considérations particulières pour le Nord canadien.

- Un aperçu des options et des exemples internationaux de mécanismes d'abordabilité.

- Une analyse des meilleures pratiques et des études de cas pour la relocalisation stratégique au Canada.

- Une analyse des connaissances de l'économie comportementale sur l'assurance contre les inondations et la relocalisation.

- Une sélection FPT et de l'industrie des modèles d'assurance contre les inondations les plus prometteurs pour le Canada.

Mobilisation

- Les provinces et les territoires pour évaluer les points communs et les différences uniques en matière de GRI.

- Les communautés autochtones vivant hors réserve pour comprendre leurs défis et leurs besoins uniques.

- Le secteur de l'industrie de l'assurance pour développer un modèle d'assurance proposé et évaluer comment un partenariat public-privé pourrait rendre l'assurance contre les inondations plus disponible.

Analyse des risques d'inondation et des données sur les risques

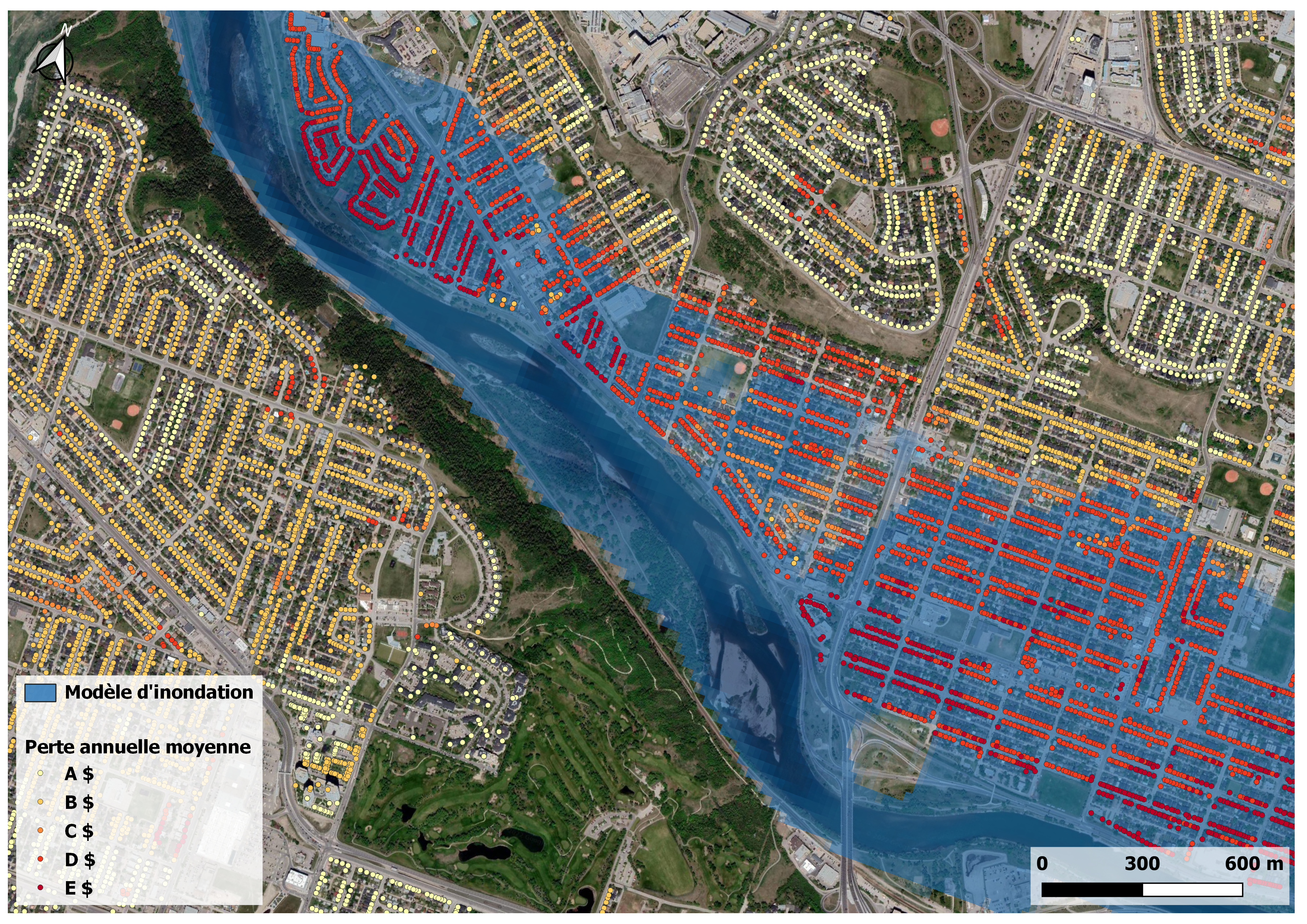

- Estimations consolidées des risques d'inondation et des dommages causés par les inondations à l'échelle du Canada, par Sécurité publique Canada, pour générer l'un des ensembles de données résidentielles nationales géolocalisables les plus complets utilisés à ce jour dans les politiques publiques canadiennes et les évaluations d'impact des catastrophes naturelles.

Analyse actuarielle

- Une analyse actuarielle des modèles potentiels d'assurance contre les inondations qui a utilisé la recherche approfondie des phases précédentes, pour aider à quantifier les coûts de différents arrangements d'assurance stylisés et examiner l'impact de la relocalisation et de la réduction des risques pour les maisons les plus à risque.

Rapport d'exposé des faits

- Consolider les faits et les conclusions dans un rapport cohérent pour aider les décideurs.

Portée

Les propriétés visées par ce rapport comprennent les structures résidentielles appartenant à des particuliers et pour lesquelles aucune autre forme d'assurance, comme commerciale ou agricole, ne s'applique. Cela comprend les habitations principales, secondaires, de vacances, à logements multiples, les condos ou les propriétés locatives, pour donner une image précise de la somme totale des risques et des coûts d'inondation résidentiels au Canada. Les grandes habitations à plusieurs étages, comme les appartements ou les condos, sont incluses dans la modélisation des risques d'inondation. Dans ces cas, cependant, il est à noter qu'une assurance commerciale serait probablement en place pour la structure et qu'une grande partie du risque d'inondation restant pour les propriétaires d'habitations à plusieurs étages serait liée au contenu. Enfin, les résidences des Premières Nations dans les réserves ne sont généralement pas incluses dans ce travail en raison des limites des données et en raison des efforts parallèles menés par SAC-APN qui sont axés sur l'examen des questions liées à l'assurance contre les inondations pour les Premières Nations vivant dans les réserves.

Les types de risques d'inondation couverts par ce rapport comprennent les inondations fluviales, pluviales et côtières. D'autres risques liés à l'eau tels que les refoulements d'égouts (lorsqu'ils ne sont pas liés à des inondations terrestres), les ruptures de conduites, l'accumulation des glaces sur les toits et le risque de tsunami ne sont pas inclus dans le champ d'application de ce rapport.

Enfin, les initiatives fédérales suivantes, bien qu'elles soient toutes des facteurs importants pour soutenir des options d'assurance contre les inondations et de relocalisation, ne relèvent pas de la portée du présent rapport, car elles sont mises de l'avant indépendamment du présent rapport et en parallèle avec celui-ci :

- L'engagement du gouvernement fédéral de compléter toutes les cartes des zones inondables au Canada.

- L'engagement du gouvernement fédéral d'accorder des prêts sans intérêt aux propriétaires pour l'atténuation des changements climatiques et des améliorations visant à adapter leur domicile.

- La promotion de la sensibilisation aux risques d'inondation au Canada grâce à un portail d'information public.

- Des mesures précises pour améliorer l'atténuation des inondations dans les collectivités à risque d'inondation récurrente.

- L'examen des risques d'inondation et des options d'assurance propres au contexte des collectivités des Premières Nations vivants dans les réserves.

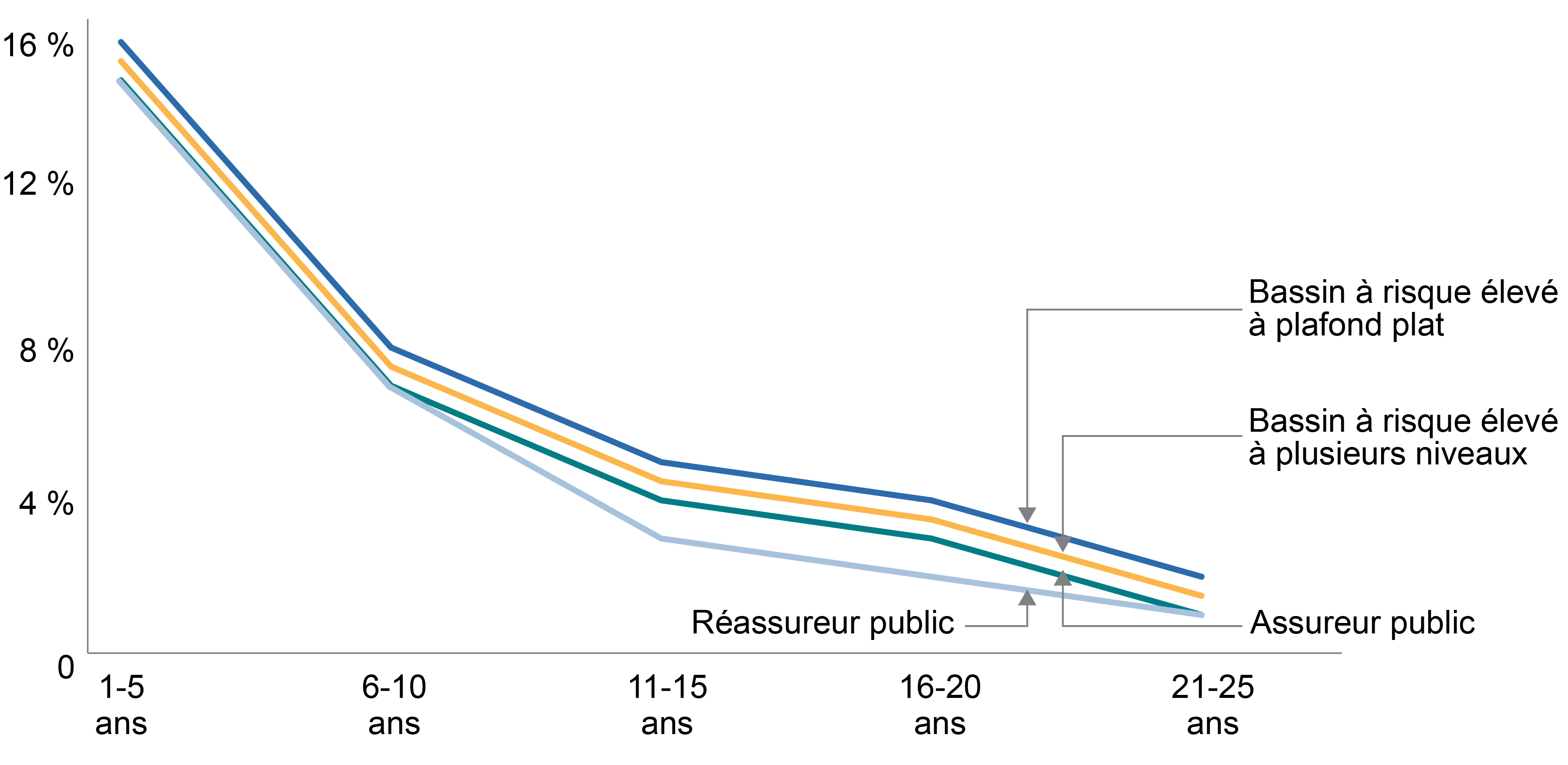

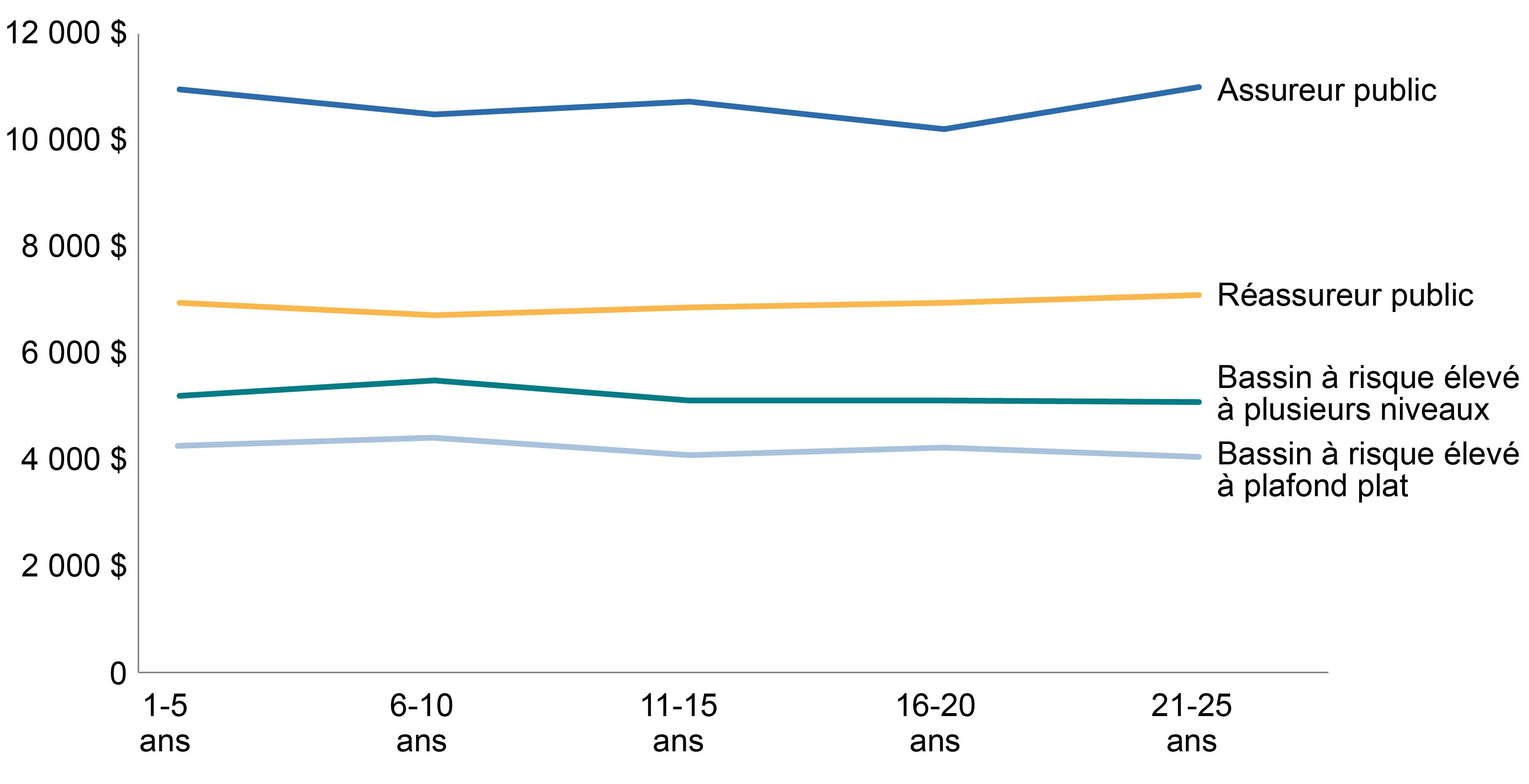

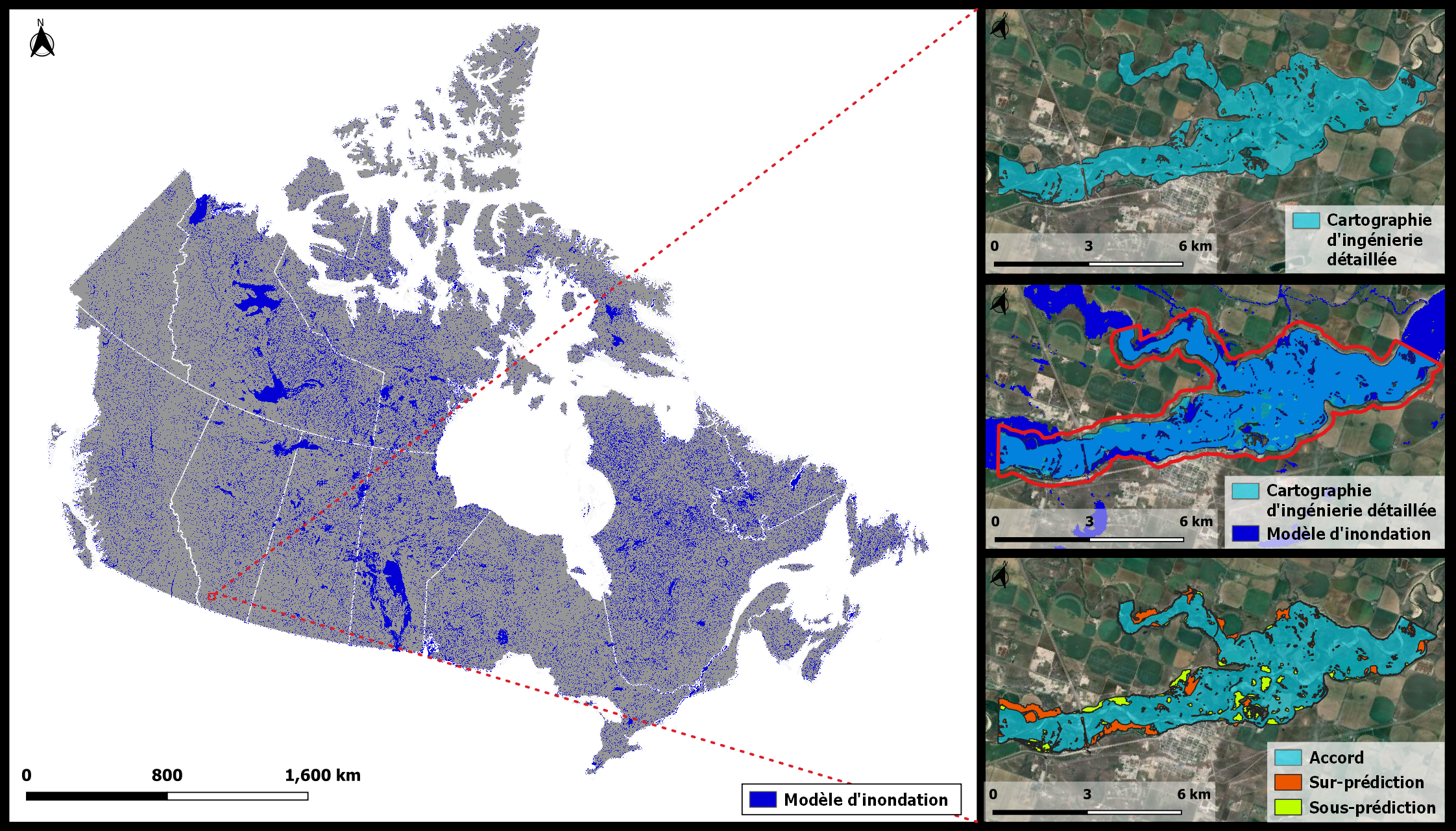

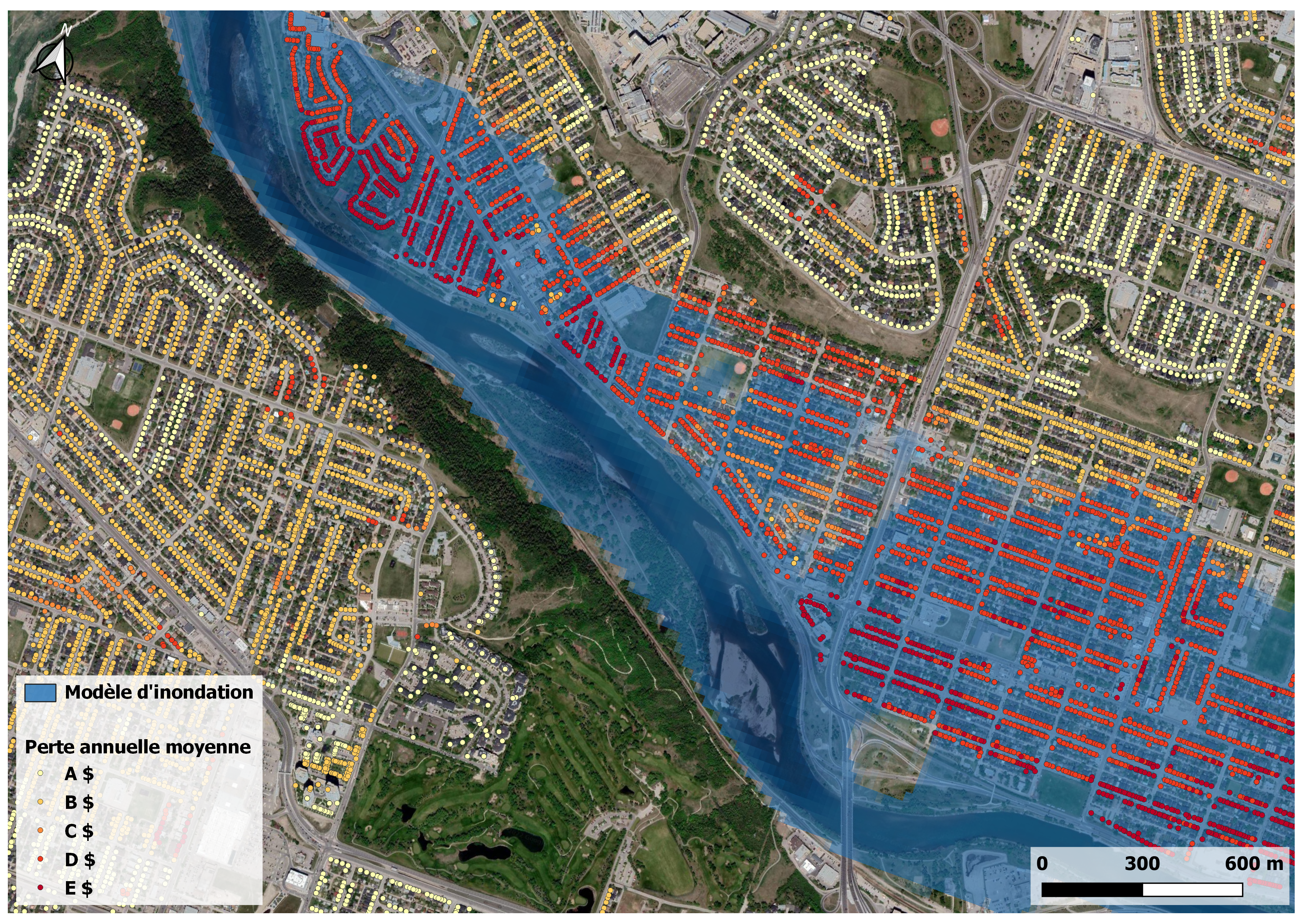

2. La gestion des risques d'inondation au Canada